コラム

- コラム

税金が減る! SDGs・カーボンニュートラル関係の税制優遇措置

予算がSDGs・脱炭素対応のネックとなっている企業も多いかと思います。

実は、税制優遇措置と補助金をフル活用すると最大約8割引で設備投資できるケースもあります。

カーボンニュートラルに向けた投資促進税制は中小企業だけでなく大企業も対象となっており、投資額500億円まで税額控除が受けられます。

本コラムでは、政府が用意しているSDGs・カーボンニュートラル関係の税制優遇措置を紹介します。

≪セミナー開催のお知らせ≫

当社では、下記セミナーを開催しております。ご興味のある方は、下記ボタンをクリックしご登録ください。

- サプライチェーンの再評価・再構築セミナー

- SDGsウォッシュセミナー

- 脱炭素経営セミナー

- TCFDセミナー など

目次

- SDGsとは

- 政府がSDGs・カーボンニュートラルを推し進める背景

- SDGs・カーボンニュートラル関係の主な税制優遇(税額控除)措置

- SDGsが有利に働く補助金・助成金

- よくある質問 ~カーボンニュートラルに向けた投資促進税制~

- SDGsのよくある質問

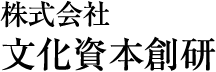

0. 初期投資圧縮イメージ ~最大約8割 初期コスト削減~

カーボンニュートラル・SDGsに係る補助金・税額控除をフル活用すると、約6~8割引で設備投資できるケースはたくさんあります。

また、グリーンファイナンスなどによる金利優遇のメリットや対外PRによる企業のイメージアップを考慮すると、実質コストがゼロとなるケースすらありえます。

以下のコラムも併せてご覧ください。

・ 「脱炭素」×「税金」&「補助金」 : 補助金と税制優遇のダブルで恩恵!低予算でできる脱炭素対応

・ 「脱炭素」&「SDGs」×「補助金」 : 予算枠が拡大! SDGsが有利に働く補助金・助成金

・ 「グリーンファイナンス・サステナブルファイナンス」 : SDGs・脱炭素で金利引き下げ! 拡がるサステナブル融資

1. SDGsとは

(1) SDGsとは

SDGsとは、「Sustainable Development Goals(持続可能な開発目標)」の略称であり、2015年9月に国連で開かれたサミットの中で世界の国連全加盟国によって採択された国際社会共通の目標です。

このサミットでは、2015年から2030年までの長期的な開発の指針として、「持続可能な開発のための2030アジェンダ」が採択されました。

この文書の中核を成す「持続可能な開発目標」をSDGsと呼んでいます。

知っておきたいSDGsの主な特徴は、以下の通りです。

- 国連加盟国全193ヵ国が合意した目標

- 発展途上国だけでなく、先進国も含めたすべての国に行動を求める世界全体の共通目標

- すなわち、世界の共通言語であり、地域・世代を超えて対話できるコミュニケーション・ツール

- 目標年(2030年)・具体的な数値も示した目標(17の目標と169のターゲット)がある

- 目標達成に法的義務はなく、取り組むか否か・その程度は各主体の判断に委ねられている

- 国・自治体だけではなく、企業・その他の団体・個人のあらゆる主体が取り組むことが期待される

- 「経済」、「社会」、「環境」の3つに関わる目標があり、同時両立による同時達成を目指す

- 企業には、慈善活動・ボランティアだけでなく、本業の中で取り組むことが期待される

(2) SDGsの「17の目標」と「169のターゲット」とは

SDGsは「17の目標」と17の目標をより具体化した「169のターゲット」で構成されています。

(3) SDGsのよくある質問

お問い合わせいただくSDGsの質問のうち、まず最初に知っておきたい15のことを資料にまとめました。

ご興味がある方は、下記ボタンからご入手ください。

2. 政府がSDGs・カーボンニュートラルを推し進める背景

ではなぜ、政府はSDGs・カーボンニュートラルを推し進めるために、税金を優遇するのでしょうか。

それは、国際社会の中で決めたルールを守る責務もありますが、SDGs・カーボンニュートラルによる変革が、”経済成長のために不可欠なカギ”、すなわち、”イノベーション創出を促すドライバー”と政府が捉えているためです。

(1) 政府がSDGsを推し進める背景

首相官邸の「持続可能な開発目標(SDGs)推進本部」における下記の「SDGsアクションプラン2021」では、政府がSDGsを推し進める背景が書かれています。

- SDGsの文脈においても、革新的なイノベーションを活用し、規制改革などの政策を総動員することで、効率的・効果的に目標を達成することができる。SDGsが達成された、しなやかで強靭な、経済と環境の好循環のあるウィズ・コロナ、ポスト・コロナの時代を実現するには、社会全体の行動変容が必要であり、あらゆる関係者が一体となって取り組んでいく必要がある。

- 世界が今、大きな変化に直面する中で、日本は新たな時代を見据え、未来を先取りする社会変革に取り組まなければならず、政府・企業・個人等それぞれの立場で変革への取組を始めることが不可欠である。これが国内のみならず国際社会の変革を支え、リードすることにもつながる。

すなわち、政府は、日本及び世界が望ましい未来を実現するためには、”社会全体が一丸となった行動変容”が不可欠であり、SDGsは”社会全体の行動変容のための切り札”と捉えています。

そのため、政府は、予算・税制・金融・規制改革・国際連携などあらゆるものを総動員してSDGsを押し進めているのです。

(2) 政府がカーボンニュートラルを推し進める背景

カーボンニュートラルとは、”二酸化炭素をはじめとする温室効果ガスの「排出量」から、森林などによる「吸収量」を差し引いて、合計を実質的にゼロにすること”です。

-1024x407.png)

2020年10年26日に、菅総理大臣が2050年にカーボンニュートラルや脱炭素社会の実現を目指すことを宣言し、経済産業省が中心となって「2050年カーボンニュートラルに伴うグリーン成長戦略」を策定しています。

「2050年カーボンニュートラルに伴うグリーン成長戦略」 で、下記のように政府が全力でカーボンニュートラルに取り組む背景が書かれています。

- 温暖化への対応を、経済成長の制約やコストとする時代は終わり、国際的にも、成長の機会ととらえる時代に突入したのである。従来の発想を転換し、積極的に対策を行うことが、産業構造や社会経済の変革をもたらし、次なる大きな成長につながっていく。こうした「経済と環境の好循環」を作っていく産業政策が、グリーン成長戦略である。

- 産業界には、これまでのビジネスモデルや戦略を根本的に変えていく必要がある企業が数多く存在する。他方、新しい時代をリードしていくチャンスでもある。大胆な投資をし、イノベーションを起こすといった民間企業の前向きな挑戦を、全力で応援するのが、政府の役割である。

すなわち、過去は気候変動対策は経済成長への足かせと考えられてきましたが、政府は、気候変動対策は”成長の機会”と捉え、「グリーン成長戦略」を打ち出しています。

そのような国の動きに連動し、大胆な改革を行うチャレンジングな会社を後押しするため、政府は、予算・税制・金融・規制改革&標準化・国際連携などあらゆるものを総動員してカーボンニュートラルを押し進めているのです。

-1-1024x618.png)

では、本題に移り、「税制」と「金融」に関わる政府の主な政策をご紹介します。

3. SDGs・カーボンニュートラル関係の主な税制優遇(税額控除)措置

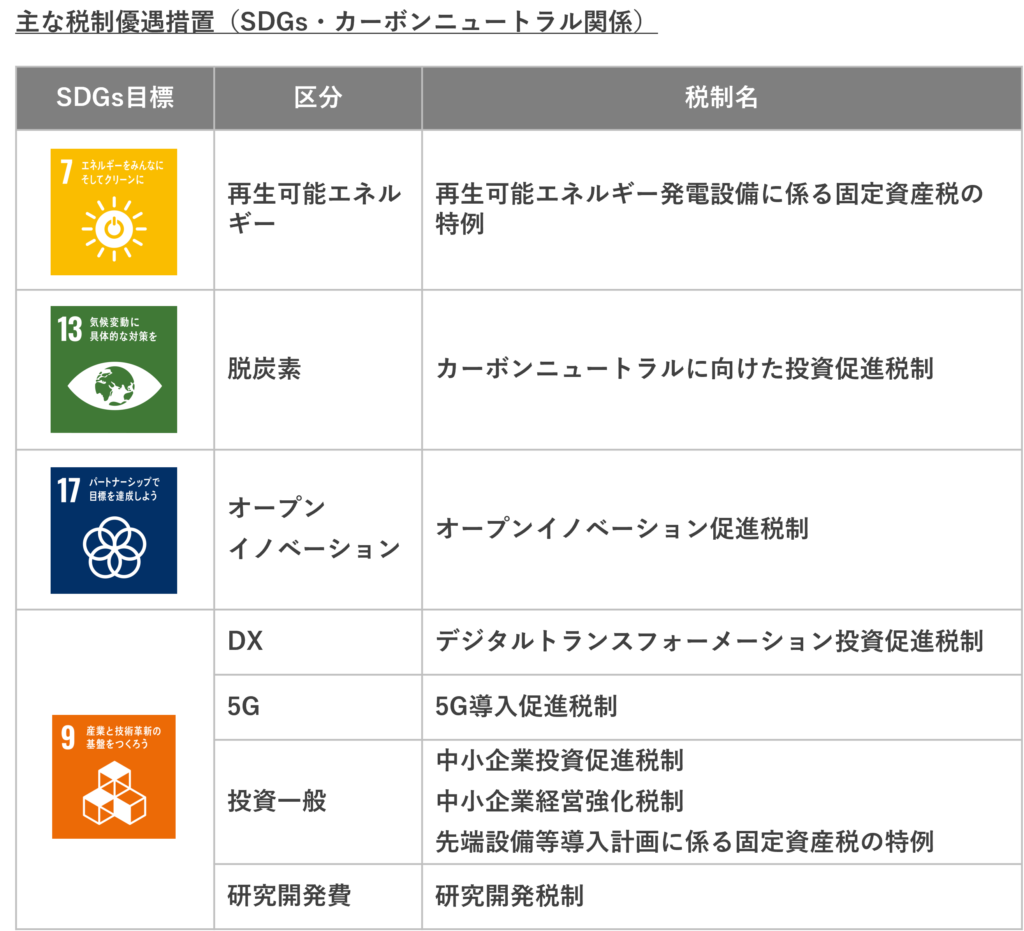

(1) 主な税制優遇(税額控除)措置の一覧 ~SDGs・カーボンニュートラル関係~

SDGs・カーボンニュートラル関係の主な税制優遇制度は、以下の通りです。

(2) 主な税制優遇措置の概要 ~SDGs・カーボンニュートラル関係~

次に、主な税制優遇措置ごとの概要を紹介します。

- ① カーボンニュートラルに向けた投資促進税制

- ② オープンイノベーション促進税制

- ③ デジタルトランスフォーメーション投資促進税制

- ④ 5G導入促進税制

- ⑤ 中小企業投資促進税制・中小企業経営強化税制

- ⑥ 研究開発税制

- ⑦ 固定資産税の減免措置

① カーボンニュートラルに向けた投資促進税制 ~最大0.2%の利子補給制度も~

カーボンニュートラルに向けた投資促進税制(以下、CN税制)は大企業も対象となっており、税制優遇に加えて最大0.2%の利子補給などの金融支援もあります。

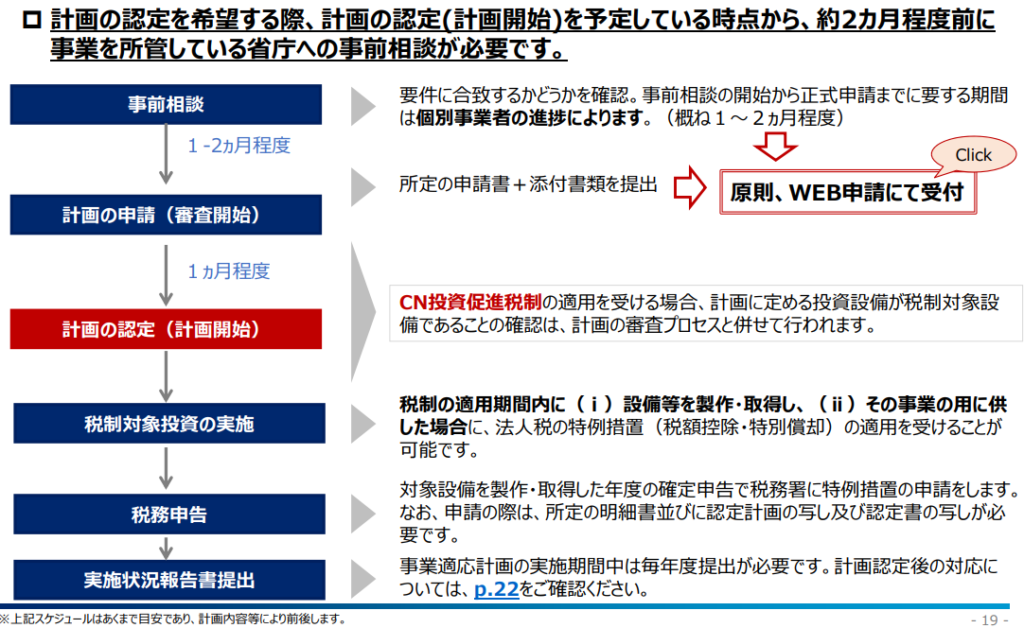

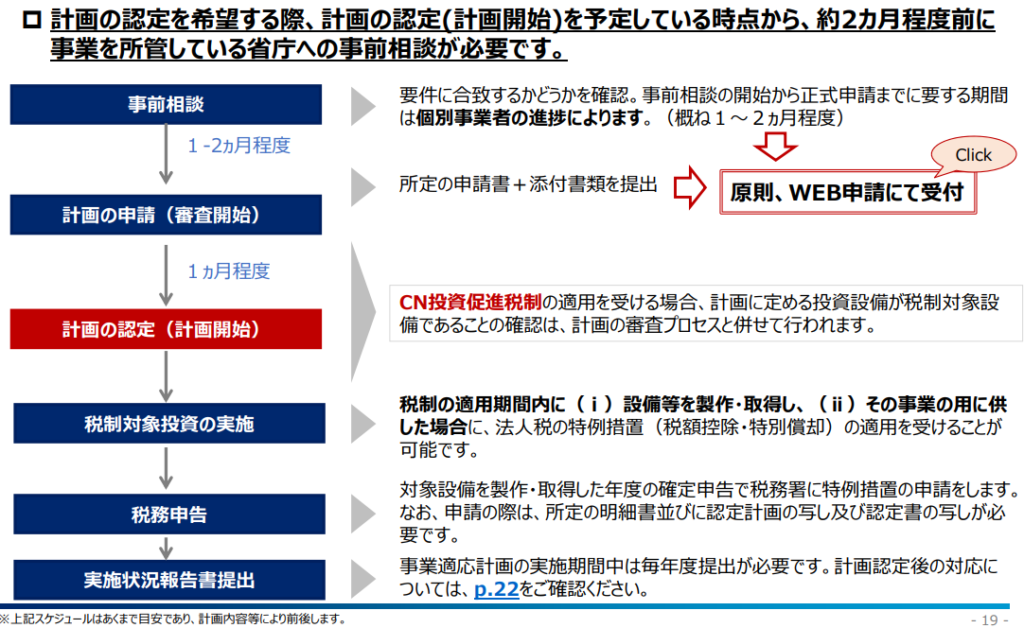

≪概要 ~事業適用計画の策定・認定が必須~≫

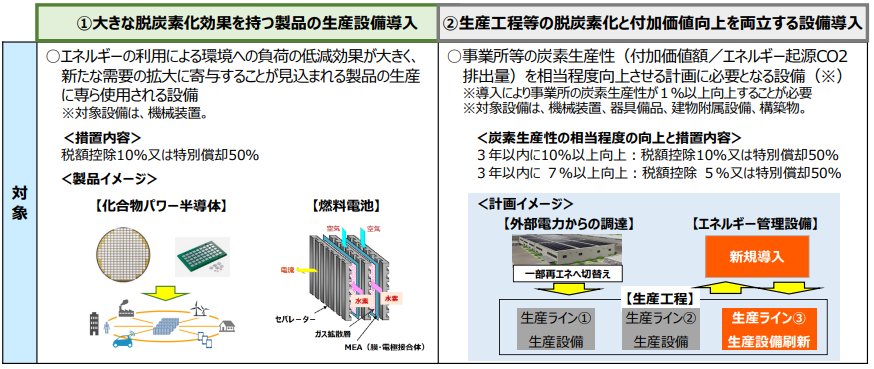

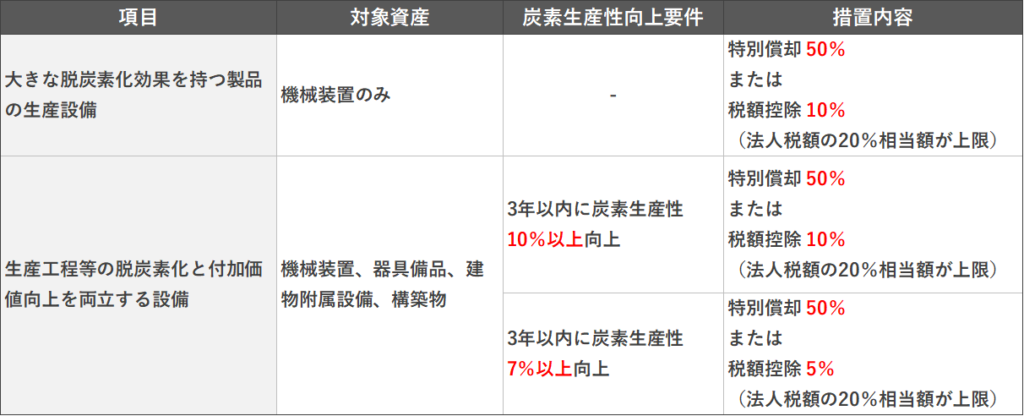

産業競争⼒強化法の計画認定制度に基づき、①⼤きな脱炭素化効果を持つ製品の⽣産設備、②⽣産⼯程等の脱炭素化と付加価値向上を両⽴する設備の導⼊に対して、税額控除⼜は特別償却を認める措置のことです。

なお、当該税制の適用には、事業適応計画を作成し、認定を受けなければなりません。

≪適用対象資産≫

中長期環境適応計画に基づき、取得し使用する下記の設備が税制措置の対象となります。

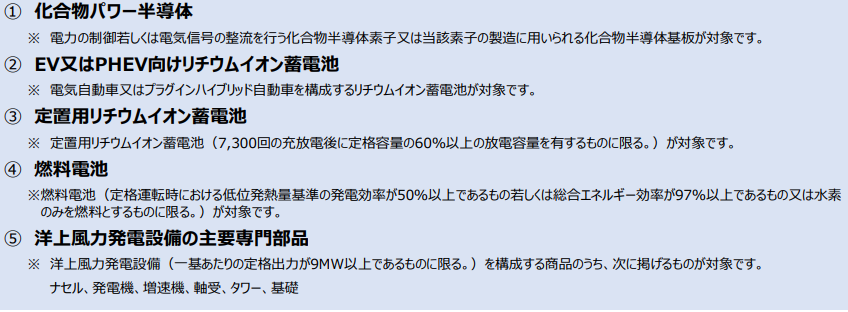

・ 大きな脱炭素化効果を持つ製品の生産設備

・ 生産工程等の脱炭素化と付加価値向上を両立する設備

なお、「大きな脱炭素化効果を持つ製品の生産設備」として、以下のような事例が挙げられています。

「大きな脱炭素化効果を持つ製品の生産設備」に該当する設備投資のある業種は一部に限られており、一般的な会社では「生産工程等の脱炭素化と付加価値向上を両立する設備」が対象となります。

≪税制優遇の内容≫

具体的な税制措置の内容は、下記の通りです。

設備投資の内容や炭素生産性の向上要件( 「5. よくある質問」参照)の違いにより適用できる措置が異なります。

また、適用対象資産は上記の資産に限られており、「建物」「車両運搬具」「ソフトウエア」などは両区分とも対象外であることはご留意ください。

「生産工程等の脱炭素化と付加価値向上を両立する設備」の場合、生産ラインに直接かかわる設備のほかに、太陽光パネル(機械装置)やZEB化に係る設備(建物除く)なども対象になると言われています。

なお、設備の使⽤形態によって個別に判断が必要なケースもありますので必ず申請の事前相談時にご相談ください

≪主な留意事項≫

CN税制の主な留意事項は、以下の通りです。

-1016x1024.png)

計画の審査方法や炭素生産性の具体的な計算方法などは、経産省ホームページ「エネルギー利⽤環境負荷低減事業適応計画(カーボンニュートラルに向けた投資促進税制)の申請⽅法・審査のポイント」に記載されています。

その他、本コラム「5. よくある質問」も併せてご覧ください。

≪金融支援(利子補給等)≫

着実なCO2削減のための取組を進めるために、必要な資金の指定金融機関からの融資について予め設定したKPIを達成した場合に、金利を最大0.2%引き下げる成果連動型の利子補給制度があります。

詳細は、経産省ホームページ 「カーボンニュートラル実現に向けたトランジション推進のための利子補給事業等における指定金融機関の募集を開始しました」などをご覧ください。

≪関連URL≫

個別事案の具体的な税制適用の可否判定は、下記の関連省庁の公式情報に基づきご検討ください。

・ 経産省ホームページ 「「産業競争力強化」に向けて果敢な未来投資を後押し」

・ 経産省ホームページ 「事業適応計画(産業競争力強化法)」

・ 国税庁ホームページ 「No.5925 カーボンニュートラルに向けた投資促進税制」

② オープンイノベーション促進税制 ~出資額の25%が所得控除~

通常、税制優遇措置とは投資額の一部の税額控除を認めるものが一般的ですが、こちらは出資額の一部が所得控除される点で非常にユニークな税制となっています。

≪概要≫

国内の事業会社またはその国内CVC(コーポレート・ベンチャーキャピタル)が、スタートアップ企業とのオープンイノベーションに向け、スタートアップ企業の新規発行株式を一定額以上取得する場合、その株式の取得価額の25%が所得控除される制度のことです。

≪税制優遇の内容≫

所得控除額 : 株式の取得価額の25%

(所得控除の上限額 : 1件当たり25億円、対象法人1社・1年度当たり125億円)

≪主な要件≫

1.対象法人(出資の出し手)要件

以下のいずれにも該当する法人

・ 青色申告書提出法人

・ スタートアップ企業とのオープンイノベーションを目指す法人

・ 株式会社等(相互会社、中小企業等協同組合、農林中央金庫、信用金庫及び信用金庫連合会)

2.ベンチャー企業(出資の受け手)要件

・ 設立10年未満の未上場企業など

3.出資の要件

・ 純投資目的ではなく、5年以上の株式保有を予定する1件あたり1億円以上の大規模出資

・ オープンイノベーション要件への充足

≪関連URL≫

詳細な内容は、経産省ホームページ 「オープンイノベーション税制」「オープンイノベーション促進税制の利用を検討されている事業者の皆様へ」などをご覧ください。

③ デジタルトランスフォーメーション投資促進税制

≪概要≫

ウィズ・ポストコロナ時代を見据え、デジタル技術を活用した企業変革(デジタルトランスフォーメーション)を実現するためには、経営戦略・デジタル戦略の一体的な実施が不可欠です。

部門・拠点ごとではない全社レベルのDXに向けた計画を主務大臣が認定したDXの実現に必要なクラウド技術を活用したデジタル関連投資への税制優遇措置のことです。

≪税制優遇の内容≫

以下のいずれかを受けることができます。

・ 設備投資額の30%の特別償却

・ 設備投資額の3%(一定の場合、5%)の法人税額の特別控除 (法人税額の20%相当額が上限)

≪主な要件≫

1.デジタル要件

・ データ連携・共有

・ クラウド技術の活用

・ 情報処理推進機構の審査「DX認定」の取得

2.企業変革要件

・ 全社の意思決定に基づくもの

・ 一定以上の生産性向上などが見込まれる

3.対象設備要件

事業適応計画に基づき、下記の設備を取得し、使用をすること

・ ソフトウェア

・ 繰延資産 (クラウドシステムへの移行に係る初期費用)

・ 器具備品 (ソフトウェア・繰延資産と連携して使用するものに限る)

・ 機械装置 (ソフトウェア・繰延資産と連携して使用するものに限る)

≪関連URL≫

詳細な内容は、経産省ホームページ 「「産業競争力強化」に向けて果敢な未来投資を後押し」「事業適応計画(産業競争力強化法)」や国税庁ホームページ「No.5924 デジタルトランスフォーメーション投資促進税制」などをご覧ください。

④ 5G導入促進税制

≪概要≫

Society5.0の実現に向け、21世紀の基幹インフラとして、安全で信頼できる5Gの導入を促進し、5Gを活用して地域が抱える様々な社会課題の解決を図るとともに、我が国経済の国際競争力を強化するための税制優遇措置のことです。

≪税制優遇の内容≫

以下のいずれかを受けることができます。

・ 設備投資額の30%の特別償却

・ 設備投資額の15%の法人税額の特別控除 (法人税額の20%相当額が上限)

≪主な要件≫

1.対象者要件

・ ローカル5G用無線局の免許人

・ 携帯通信事業者

2.対象設備要件

・ ローカル5G用設備(送受信装置、空中線(アンテナ)、コア設備、光ファイバ)

・ 全国5G基地局用設備(送受信装置、空中線(アンテナ))

※ 認定された開設計画を前倒して開設したものに限る。

≪関連URL≫

詳細な内容は、経産省ホームページ 「事業適応計画(産業競争力強化法)」や国税庁ホームページ「No.5928 5G導入促進税制」などをご覧ください。

その他、伝統的にある税制優遇措置としては、「中小企業投資促進税制」「研究開発税制」などがあります。

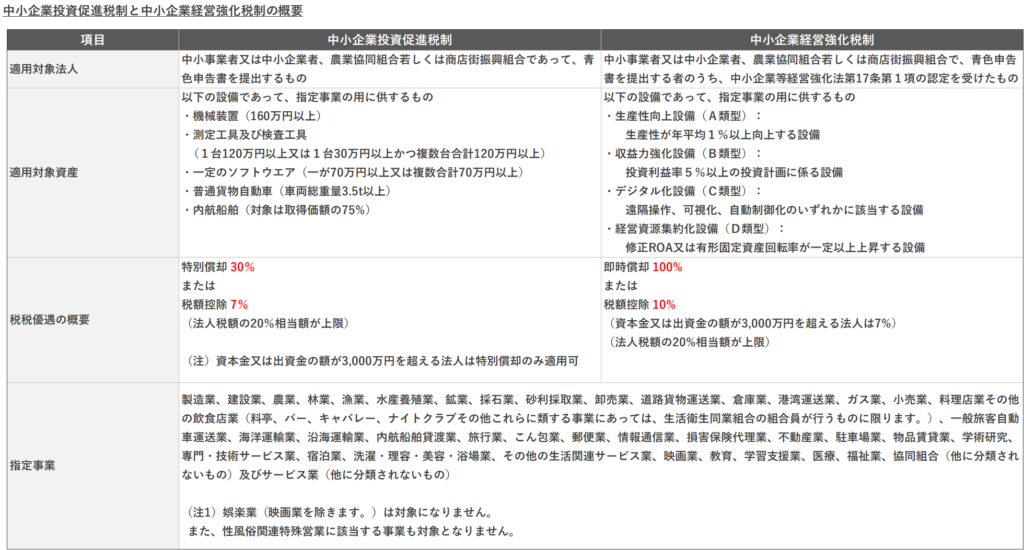

⑤ 中小企業投資促進税制・中小企業経営強化税制

≪概要≫

中小企業者等の場合、カーボンニュートラルに向けた投資促進税制ではなく、「中小企業投資促進税制」・「中小企業経営強化税制」のいずれかを選択し適用を受けることができます。

≪(参考)中小企業者等の定義≫

・ 資本金の額又は出資金の額が1億円以下の法人

・ 資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人

・ 常時使用する従業員数が1,000人以下の個人

・ 協同組合等 など

≪税制優遇の内容≫

具体的な適用対象法人・適用対象資産・税制措置の内容は、下記の通りです。

「中小企業経営強化税制」の場合、一定の要件を満たした経営力向上計画の策定と認定が必要ですが、税制優遇(即時償却可 or 税額控除10%)は厚くなります。

「中小企業投資促進税制」の場合、税制優遇メリットは下がりますが、計画策定と認定が不要です。

計画策定の手間と税制優遇メリットなどを比較衡量しながら、どちらを適用するか検討することになります。

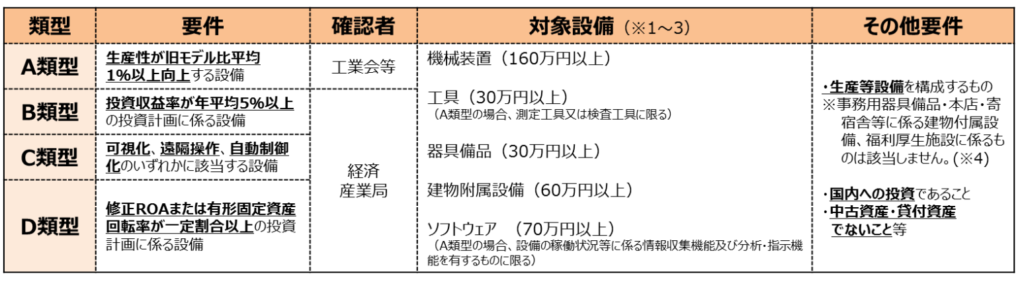

なお、「中小企業経営強化税制」の対象設備と確認者は、以下の通りです。

≪関連URL≫

個別事案の具体的な税制適用の可否判定は、下記の関連省庁の公式情報に基づきご検討ください。

≪中小企業投資促進税制≫

・ 中小企業庁ホームページ 「中小企業投資促進税制」

・ 国税庁ホームページ 「No.5433 中小企業投資促進税制」

≪中小企業経営強化税制≫

・ 中小企業庁ホームページ 「経営強化法による支援」

・ 国税庁ホームページ 「No.5434 中小企業経営強化税制」

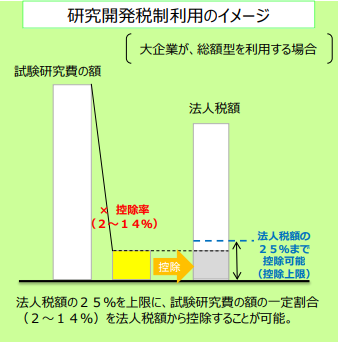

⑥ 研究開発税制

≪概要≫

民間企業の研究開発投資を維持・拡大することにより、イノベーション創出に繋がる中長期・革新的な研究開発等を促し、我が国の成長力・国際競争力を強化することを目的とした税制優遇制度のことです。

≪税制優遇の内容≫

税額控除割合 : 試験研究費の額の2~14% (原則として、法人税額の25%相当額が上限)

≪主な要件≫

主な要件は、経産省ホームページ 「研究開発税制」をご覧ください。

≪関連URL≫

詳細な内容は、経産省ホームページ 「研究開発税制」や国税庁ホームページ「No.5441 研究開発税制について(概要)」などをご覧ください。

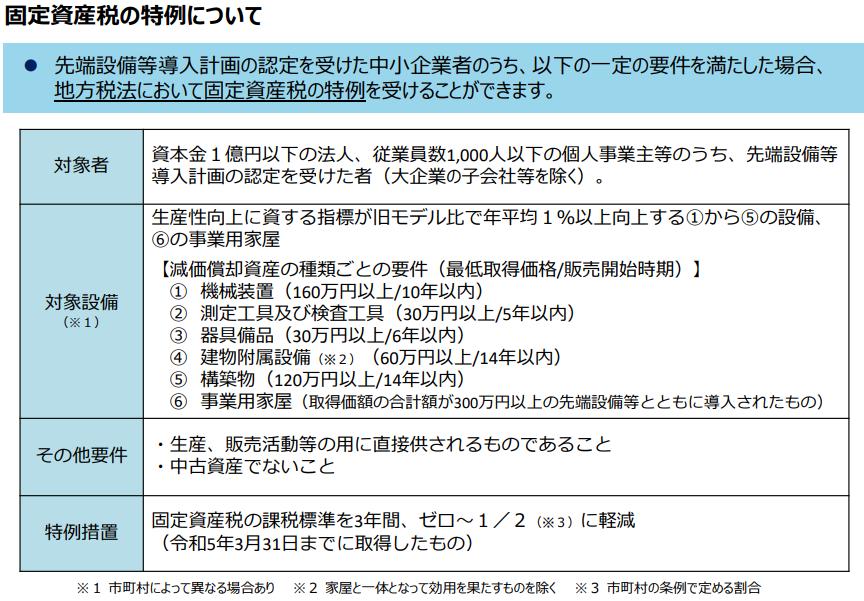

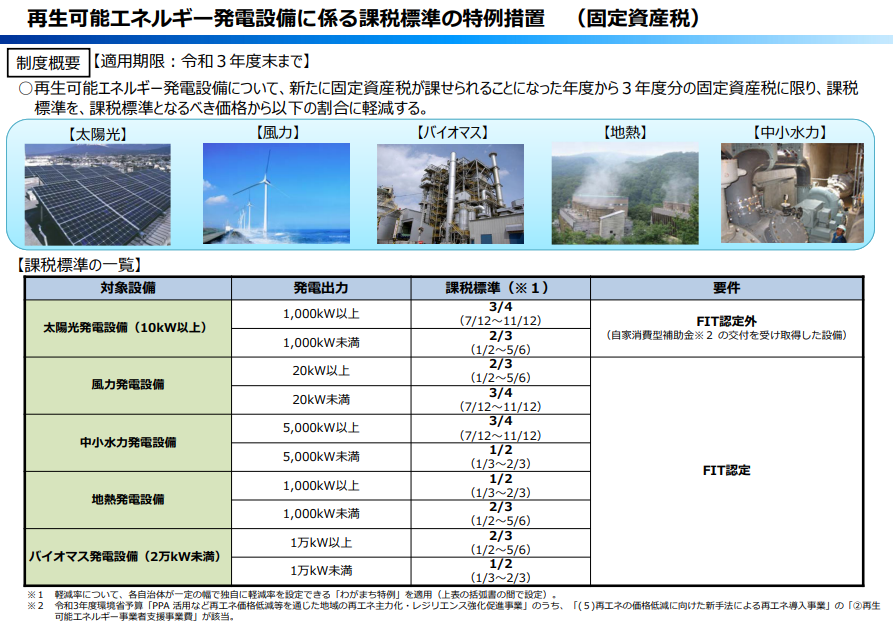

⑦ 固定資産税の減免措置

このほか、固定資産税の減免措置もあります。

一定の設備に最大3年間固定資産税がゼロになる「先端設備等導入計画に係る固定資産税の特例」や太陽光設備など一定割合の固定資産税の減免が受けられる「再生可能エネルギー発電設備に係る固定資産税の特例」などがあります。

≪先端設備等導入計画に係る固定資産税の特例≫

≪再生可能エネルギー発電設備に係る固定資産税の特例≫

詳細については市町村で異なる場合もありますので、各市町村の資産税担当課にご確認ください。

こちらの減免対象設備に該当するか否か確認し、固定資産税の減免も併せて受けていきましょう。

税制は定期的に変更されます。

最新の税制情報については、必ず国税庁ホームページなどをご確認ください。

4. SDGsが有利に働く補助金・助成金

税制優遇措置にもよりますが、税制優遇と補助金・助成金の併用が認められていることが一般的です。

つまり、賢く対応すれば、税制優遇の恩恵だけでなく補助金とダブルで支出を削減できます。

SDGsに関わる補助金・助成金は、別コラム 「予算枠が拡大! SDGsが有利に働く補助金・助成金」をご覧ください。

5. よくある質問 ~カーボンニュートラルに向けた投資促進税制~

質問1. 補助金と税制優遇はダブルで受けれますか?

(回答)

補助金制度によりますが、一般的にはダブルで恩恵を受けられます。

カーボンニュートラルに向けた投資促進税制(以下、CN税制。)も補助金との併用が可能です。

圧縮記帳を受ける場合、圧縮記帳後の金額が税務上の取得価額となる点はご留意ください。

質問2. CN税制を受けるためには、何をすればいいですか?

(回答)

CN税制は、主務⼤⾂の認定を受けたエネルギー利⽤環境負荷低減事業適応計画に従って⾏う取組に必要な設備投資を対象とした税制措置となります。

このため、まずは事業適応計画を作成し、認定を受けなければなりません。

計画実行まで約2か月かかりますので、余裕を持った事前申請が望まれます。

詳しくは、経産省ホームページ記載の所管する省庁までご相談ください。

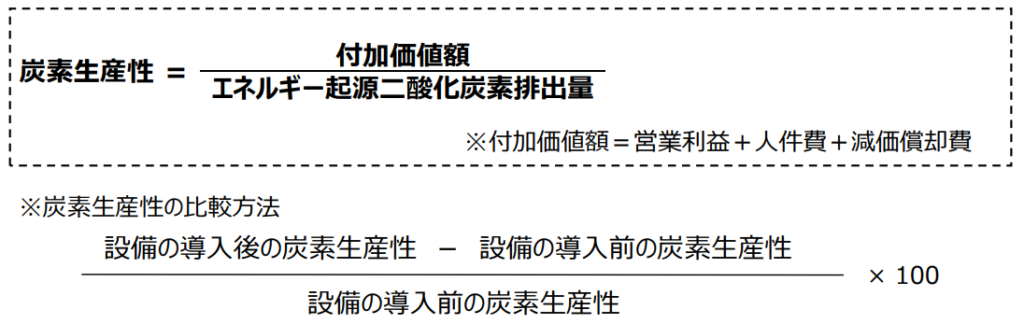

質問3. 炭素生産性とは何ですか? また、付加価値額とは何ですか?

(回答)

炭素⽣産性は、よりCO2を排出せずに収益を上げていくことを評価する指標です。

具体的には、「付加価値額÷エネルギー起源CO2排出量」で計算します。

また、付加価値額は、「営業利益+⼈件費+減価償却費」で計算します。

なお、「営業利益」は、「売上総利益」とすることも可能です。

質問4. 炭素⽣産性の向上要件について、1%、7%、10%はそれぞれ何が違うのですか?

(回答)

事業適応計画の認定を受けるためには、原則として事業者全体で炭素⽣産性を7%以上(税額控除10%を利⽤する場合は炭素⽣産性を10%以上)向上させる⽬標を設定する必要があります。

計画に記載された炭素⽣産性向上に向けた取組のうち、設備投資を実施する事業所(⼯場や店舗)の炭素⽣産性を1%以上向上させる設備が税制の対象になります。

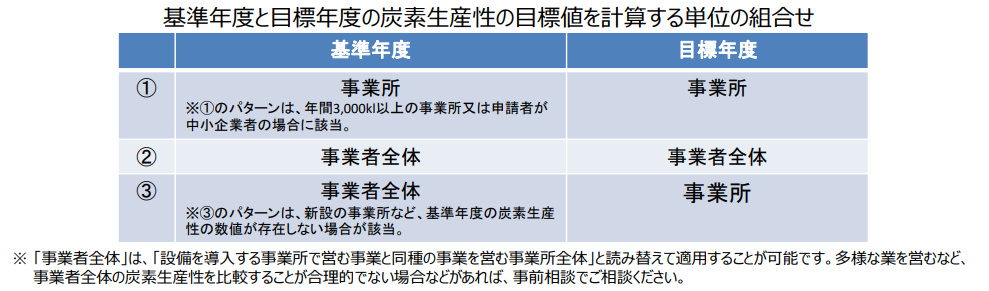

質問5. 炭素生産性の比較単位は会社全体ですか? それとも設備投資をする事業所のみですか?

(回答)

事業適応計画の炭素⽣産性向上⽬標は、原則として事業者全体のものとして設定します。

ただし、年間のエネルギー使⽤量が3,000kl以上の事業所である場合⼜は申請者が中⼩企業者である場合は、事業所を単位として⽬標を設定することができます。

また、計画に記載された設備投資が税制対象となるかは、その設備を導⼊する事業所単位で計算します。

質問6. どのような設備が需要開拓商品生産設備にあたりますか?

(回答)

⼀定の要件を満たす以下のいずれかの商品の⽣産に専ら使⽤される設備が需要開拓商品⽣産設備となります。

・ 化合物パワー半導体

・ EV⼜はPHEV向けリチウムイオン蓄電池

・ 定置⽤リチウムイオン蓄電池

・ 燃料電池

・ 洋上⾵⼒発電設備の主要専⾨部品

質問7. CN税制の対象資産は何ですか? 付随費用も含めていいですか?

(回答)

区分ごとのCN税制の適用対象資産は、以下の通りです。

「建物」「ソフトウエア」「車両」などは含まれていません。

太陽光パネル等も「機械装置」に該当する資産はCN税制の対象になります。

なお、設備の使⽤形態によって個別に判断が必要なケースもありますので、必ず申請の事前相談時にご相談ください。

また、対象となる減価償却資産の取得価額は、①当該固定資産の購⼊対価、②外部付随費⽤(引取運賃、荷役費、運送保険料、購⼊⼿数料、関税、その他購⼊のために要した費⽤)、③当該資産を事業の⽤に供するために直接要した費⽤の⾦額(即ち、内部取付費⽤、例えば据付費、試運転費等)のうち、減価償却資産として計上されるものの合計額になります。

質問8. CN税制はリースも対象ですか?

(回答)

ファイナンスリースのうち、所有権移転リース取引については税額控除・特別償却いずれも対象になりますが、所有権移転外リース取引については税額控除のみ対象(特別償却は対象外)となります。

なお、税額控除限度額は毎年のリース料ではなく、リース資産額をベースに計算することとなります。

また、オペレーティングリースについては税額控除・特別償却いずれも対象外です。

質問9. CN税制は中古資産・貸付資産・資産の修繕も対象ですか?

(回答)

いいえ、中古資産・貸付資産・資産の修繕は対象外です。

質問10. CN税制の上限はいくらですか?

(回答)

上限500億円です。

上限500億円は認定の要件ではなく、あくまで特別償却及び税額控除の額の計算の基礎となる投資額の最⼤値を表すものです。

このため、600億円の投資計画であっても認定を受けることはできますが、特別償却限度額⼜は税額控除限度額は500億円を基礎として計算されます。

質問11. CN税制は他の税制との重複は可能ですか?

(回答)

同⼀設備に対する複数税制の重複適⽤はできません。

ただし、固定資産税の特例措置とは重複して利⽤することが可能です。

質問12. 同時期に、DX投資促進税制とCN税制に関する事業適応を⾏う場合、どのように申請すればいいですか? それぞれ計画を作成する必要がありますか?

(回答)

まとめてひとつの計画で提出することが可能です。

ただし、DX投資促進税制の適⽤を受ける場合、DX投資促進税制とCN税制の合計で法⼈税額の20%までが上限となります。

6. SDGsのよくある質問

お問い合わせいただくSDGsの質問のうち、まず最初に知っておきたい15のことを資料にまとめました。

ご興味がある方は、下記ボタンからご入手ください。

当社は、公認会計士・CSRスペシャリストなどの専門家集団と大学教授などの学術研究者陣との協働による産学連携により、SDGs・脱炭素の教育・浸透、SDGs・脱炭素経営の推進を支援しています。

15分間無料相談などもしていますので、SDGs・脱炭素に関してお困りごとがあればお気軽にお問い合わせください。

無料相談・お問い合わせ

SDGs・脱炭素経営の推進、補助金申請など

当社へお気軽にご相談ください。

分科会への参加お申込み受付中

当社は、内閣府の設置した「地方創生SDGs官民連携プラットフォーム」において2つの分科会を主催・運営しており、随時参加者を募集しております。

分科会にご参加いただくには、「地方創生SDGs官民連携プラットフォーム」への会員登録も必要です。

ご興味のある方は、一度弊社にお問い合わせください。

分科会について詳細はこちら

(免責事項)

掲載する情報の正確さには細心の注意を払っておりますが、その内容について何ら保証し責任を負うものではありません。

本コラムは、一般的な情報を掲載するのみであり、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。

本コラムの作成後に、関連する制度その他の適用の前提が変動する可能性もあります。

個別事案への適用には、本コラムの記載のみに依拠して意思決定されることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。