コラム

- コラム

SDGs・脱炭素で金利引き下げ! 拡がるサステナブル・ファイナンス

SDGs/脱炭素の促進に資する融資や債券を総称して「サステナブルファイナンス」と言います。

この融資・債券の規模は急拡大していますが、”企業がこの融資からメリットを最大化できる期間はあと半年”です。

本コラムでは、企業が使えるサステナブルファイナンスの具体的な内容やメリット・デメリットなどを紹介します。

≪セミナー開催のお知らせ≫

当社では、下記セミナーを開催しております。ご興味のある方は、下記申込フォームよりご登録ください。

- サプライチェーンの再評価・再構築セミナー

- SDGsウォッシュセミナー

- 脱炭素経営セミナー

- TCFDセミナー など

目次

- SDGs/脱炭素を巡る金融機関の融資の動向

- 企業にとってのメリット・デメリット

- 使えるサステナブルファイナンスとその内容

- 活発化する地域金融機関のSDGs/脱炭素対応

- サステナブルファイナンスが活発化している理由

- そもそもSDGsとは

- そもそも脱炭素(カーボンニュートラル)とは

1. SDGs/脱炭素を巡る金融機関の融資の動向

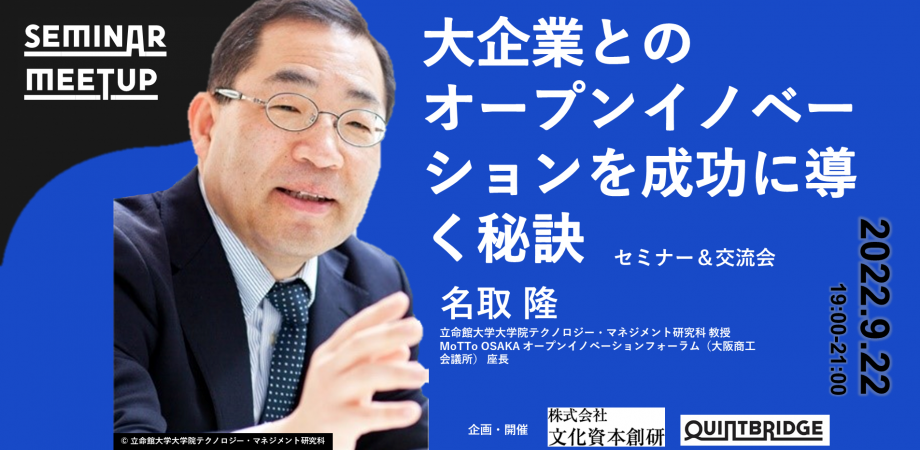

(1) 主要3行のサスティナビリティ目標 ~脱炭素関係を中心に~

まずは、主要3行の脱炭素を中心としたサスティナビリティ目標を見ていきましょう。

主要3行とも、自社グループでのカーボンニュートラルを宣言し、石炭火力発電の新設などへの原則融資停止など投融資先に対して脱炭素を促す取り組みを進めています。

また、主要3行とも数十兆円のサステナブルファイナンス目標(SDGsや脱炭素など環境・社会課題の解決を促進する融資・債券額の目標)を掲げており、量的にも投融資先のサステナブル経営への移行に対応しようとしています。

なお、このように金融機関が脱炭素を含むサスティナビリティ強化に舵を切る理由は、本コラム内の「サステナブルファイナンスが活発化している理由」をご覧ください。

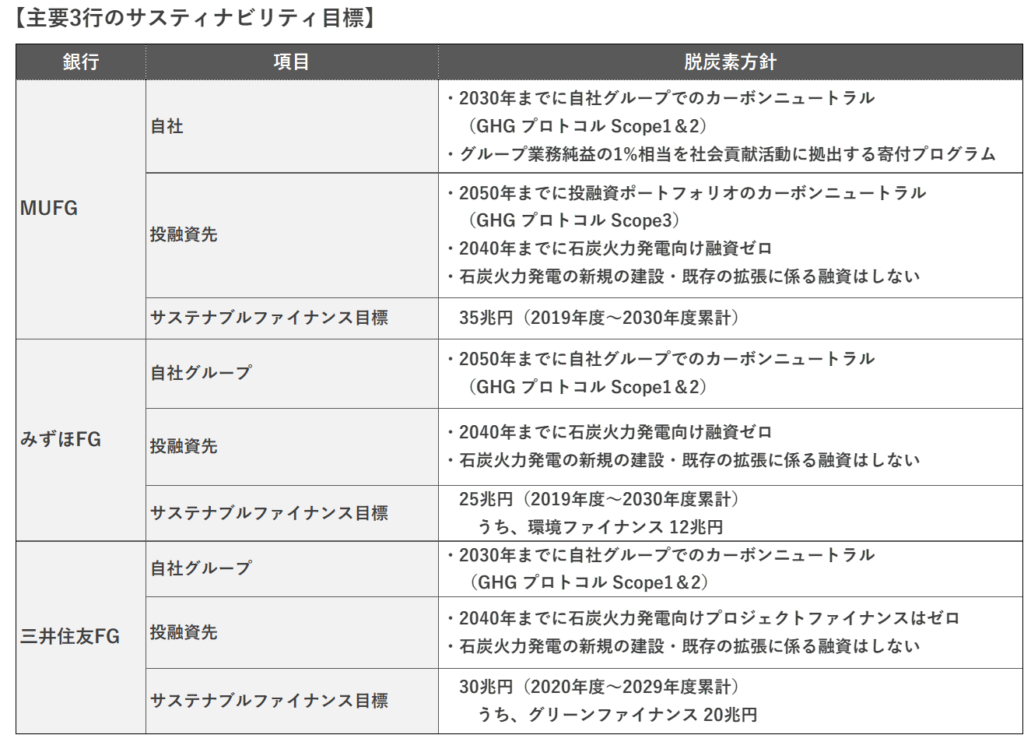

① MUFGのカーボンニュートラルへの取り組み

このうち、MUFGのカーボンニュートラル方針は、以下の通りです。

コーポレートガバナンスコードの改定などを受けた取締役会による環境方針の決定と気候変動を含む環境に係る積極的な情報開示することを決定しています。

また、2050年までの投融資ポートフォリオのカーボンニュートラルや2030年までの自社グループでのカーボンニュートラルを宣言しており、石炭火力発電に対する融資を2040年にゼロにする目標・サステナビリティファイナンス目標の拡充・再エネファンドの立ち上げなどを通して、様々な角度から脱炭素の取り組みを加速化させています。

(2) 金利優遇のあるSDGs/脱炭素融資 ~地方銀行の例~

次は、地域金融機関の動向をみていきましょう。

地域金融機関によるSDGs/脱炭素促進のための金利優遇ローンには、以下のようなものがあります。

| 仙台銀行 | みやぎ環境応援ローン | 通常金利より最大1.0%引下げ |

| 東邦銀行 | ESG/SDGs貢献型融資 | 通常金利より最大0.2%引下げ 最長20年のご融資期間 |

| 千葉銀行 | 環境格付融資制度(ちばぎんエコ・ステップ) 環境配慮型企業サポートローン | ≪ちばぎんエコ・ステップ≫ 「環境格付」ランクに応じ、当行所定の融資利率から最大0.50%を割引 ≪環境配慮型企業サポートローン≫ 所定のご融資利率より0.5%割引 |

| 滋賀銀行 | ニュービジネスサポート資金(SDGsプラン) | 通常金利より最大0.3%引下げ |

| 京都中央信用金庫 | 中信 SDGsサポートローン | 通常金利より最大0.2%引下げ |

| 池田泉州銀行 | 環境応援ローン | 通常金利より最大0.2%引下げ |

| 鳥取銀行 | とりぎん環境配慮型融資 グリーン・リード など | 取得ランクに応じて、当行所定 のご融資利率から最大0.5%割引 |

| 四国銀行 | 環境配慮型融資 | 通常金利より最大0.2%引下げ 最長10年まで |

| 伊予銀行 | いよぎん環境クリーン資金 | 通常金利より最大0.8%引下げ |

| 福岡銀行 | 環境格付融資 FFG「エコ・ローン」 | 環境格付に応じて最大0.3%の金利優遇 |

| 佐賀銀行 | さぎん環境格付融資 | 通常金利より最大0.2%引下げ |

いずれのケースも、一定の条件(認証取得など)に基づいて融資先をスクリーニングし、基準を満たす企業にとっては通常金利より0.1~1.0%の金利優遇や長期の融資期間などメリットがあります。

これ以外の金融機関でも金利優遇型SDGs関連ローンがある場合もあります。

ぜひ、関係のある金融機関に問い合わせてみてください。

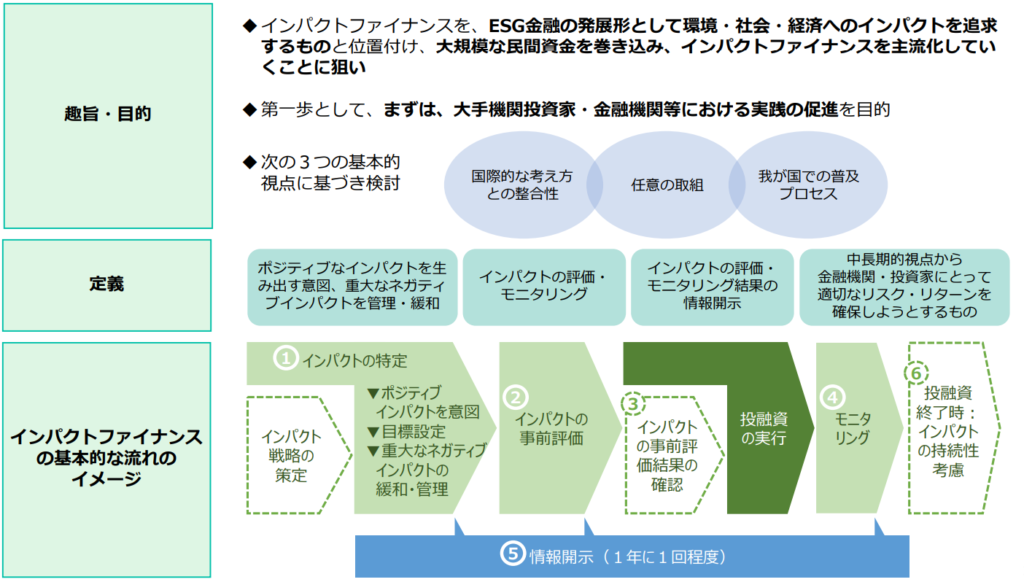

(3) サステナブルファイナンスの代表格

金利優遇型ローンのほかに、サステナブルファイナンスには以下のようなものがあります。

これらの定義や主な取扱金融機関などは、第3章でご紹介します。

2. 企業にとってのメリット・デメリット

では、企業にとってサステナブルファンナンスを受けるメリット・デメリットは何でしょうか。

当社は、”企業が高いメリットを享受できるのはあと半年に限られる”と考えています。

-990x1024.png)

(1) 企業にとってのデメリット

まず先に、デメリットから見ていきましょう。

主なデメリットは、以下の通りです。

- 従業員のハードワークが要求される。

- 追加のコストがかかる。~初期認証コスト・認証維持コストなど~

サステナブルファイナンスは何もしなくて受けられるケースは少なく、融資に当たって外部の第三者機関による認証や追加資料の提出が要求されることが多いです。

そのため、一般的に追加的な資料準備や認証対応などにより従業員に通常以上の負荷がかかります。

また、外部の第三者機関による認証が必要な場合、初期認証や認証維持に係る追加コストが発生します。

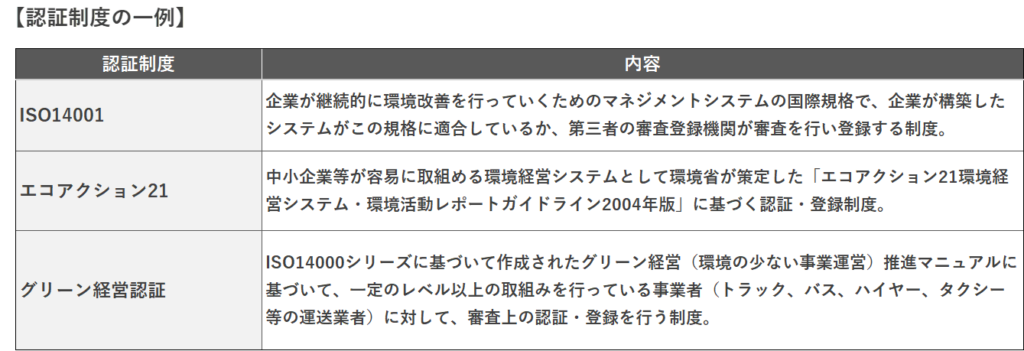

≪必要となる外部認証≫

外部の第三者機関による認証としては、「ISO14001」・「エコアクション21」・「グリーン経営認証」などの認証が求められることが多いです。

融資を受ける上で必要となる認証は金融機関によって異なります。

金融機関のホームページや融資担当者への確認などにより、必要な認証制度・認証取得の手続・認証コストなどを確認してみましょう。

(2) 企業にとってのメリット

では次に、サステナブルファイナンスを受ける企業のメリットは何でしょうか。

主なメリットは、以下の通りです。

- 金利優遇・長期の融資期間などの有利な貸出条件

- SDGs/脱炭素の取り組みを対外的にアピールできる。企業イメージの向上につながる。

- 金融機関のPRにも貢献し信頼関係を構築できる。

- SDGs/脱炭素の取り組みが格段に加速する。

~認証機関対応・金融機関などと約束した目標の達成に向けた行動~ - 従業員のモチベーションの向上が期待される。

まず、既にご紹介した通り、金利優遇や長期の融資期間などの有利な貸出条件はメリットの一つです。

また、サステナブルファイナンスは、金融機関からのお墨付きのある取り組みだと評価されるので、対外的にアピールでき、企業イメージの向上にもつながります。

実は、金融機関もこれらの融資先を探しています。

金融機関としても、企業のSDGs/脱炭素の取り組みへの後押しをアピールする絶好の機会なのです。

例えば、滋賀銀行は「ESGファイナンスへの取り組み」として具体的な融資先を記載し、同社ホームページ内でニュースリリースし、一部はメディアでも取り上げられています。

このように、認証取得など苦楽を共にし金融機関のPRにも貢献すると、金融機関からの信頼も格段に高まります。

金融機関のPRに自社の名前が載ることで、企業が単独で対外公表するより格段に発信度が高まります。

また、これらの融資の設定を通してSDGs/脱炭素の取り組みを金融機関とコミットします。

目標を設定しその目標達成度合いによって金利などが変動する「サステナビリティ・リンク・ローン」のように、目標達成に向けたインセンティブが働くケースもあります。

こういった第三者との約束・インセンティブにより、SDGs/脱炭素の取り組みは深化し加速化します。

さらに、社会に役立つ取り組みをしていると社員が実感することで、社員のモチベーションが向上し従業員定着率が高まる副次的効果も十分にあるでしょう。

このように、サスティナブルファイナンスを受けるメリットはたくさんあります。

自社が対象となりうるプランを調査し、上記の観点からメリデメ検討するとよいでしょう。

3. 使えるサステナブルファイナンスとその内容

次に、金利優遇型ローン以外に、どのようなサステナブルファイナンスがあるか見ていきましょう。

- (1) SDGs私募債とは

- (2) サステナビリティボンドとは

- (3) グリーンボンドとは

- (4) グリーンローンとは

- (5) サステナビリティ・リンク・ローンとは

- (6) ポジティブ・インパクト・ファイナンスとは

- (7) その他のSDGs/ESG金融 ~日本銀行より~

ファイナンスは、主に「融資(ローン)or社債」、「資金使途の限定の有無」、「目的(脱炭素or社会課題(SDGsなど)」によって大別されます。

(1) SDGs私募債とは

① SDGs私募債の定義

私募債とは、取引金融機関や特定少数(50人未満)の投資家に買い取りを依頼して発行する社債のことです。

私募債には、金融機関や信用保証協会の保証が必要となるケースが多いです。

現在金融機関が扱う「SDGs私募債」の多くは、発行者が支払う手数料の中から一部をSDGsに取り組むNPO、医療機関、学校・研究機関などの団体・自治体に寄付をする「寄付型私募債」の一種です。

② SDGs私募債を発行する地域金融機関の例

SDGs私募債を発行をしている地域金融機関の例は、以下の通りです。

取扱金融機関のホームページなどで公表されることも多く、SDGsを推進していることを対外的に発信できる効果もあります。

③ 要注意‼ 私募債の隠れたコスト

私募債には、金利だけでなく組成に係る手数料など様々な手数料がかかります。

融資との比較には、金利だけでなくその他の手数料も含めた検討が重要です。

発行期間に係る全てのコストとメリットとを比較衡量し、実行するか否か考えてみましょう。

(2) サステナビリティボンドとは

① サステナビリティボンドの定義

「サステナビリティボンド」とは、調達資金全てがグリーンプロジェクトやソーシャルプロジェクトの初期投資又はリファイナンスのみに充当され、かつ、「グリーンボンド原則」と「ソーシャルボンド原則」いずれか一方又は両方の4つの核となる要素に適合する債券のことです。

すなわち、一定のルールをクリアした環境・社会課題の解決に資する社債のことです。

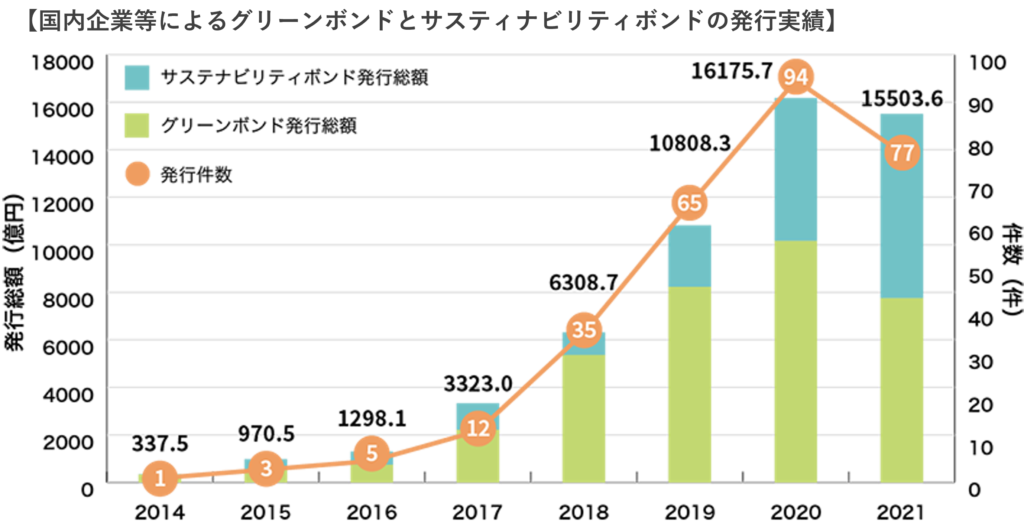

② サステナビリティボンドの発行総額の推移(国内企業等)

サステナビリティボンドの発行総額は一貫して増加傾向にあります(2021年は9月24日現在の発行残高)。

(3) グリーンボンドとは

① グリーンボンドの定義

「グリーンボンド」とは、企業や地方自治体等が、国内外のグリーンプロジェクトに要する資金を調達するために発行する債券のことです。

すなわち、一定のルールをクリアしたグリーンプロジェクト(再生可能エネルギー施設の建設など)に使途が限定された社債のことです。

② グリーンボンドの発行総額の推移

サステナビリティボンドの推移表にある通り、グリーンボンドの発行総額も、一貫して増加傾向にあります(2021年は9月24日現在の発行残高)。

③ グリーンボンドの事例 (国内)

環境省ホームページの「国内発行体による発行リスト」で、これまでの発行事例を検索できます。

ぜひ、自社で使えそうな類似の事例がないか検索してみましょう。

(4) グリーンローンとは

① グリーンローンの定義

「グリーンローン」とは、企業や地方自治体等が、国内外のグリーンプロジェクトに要する資金を調達するために用いる融資のことです。

すなわち、一定のルールをクリアしたグリーンプロジェクト(再生可能エネルギー施設の建設など)に使途が限定された融資(企業から見れば借入金)のことです。

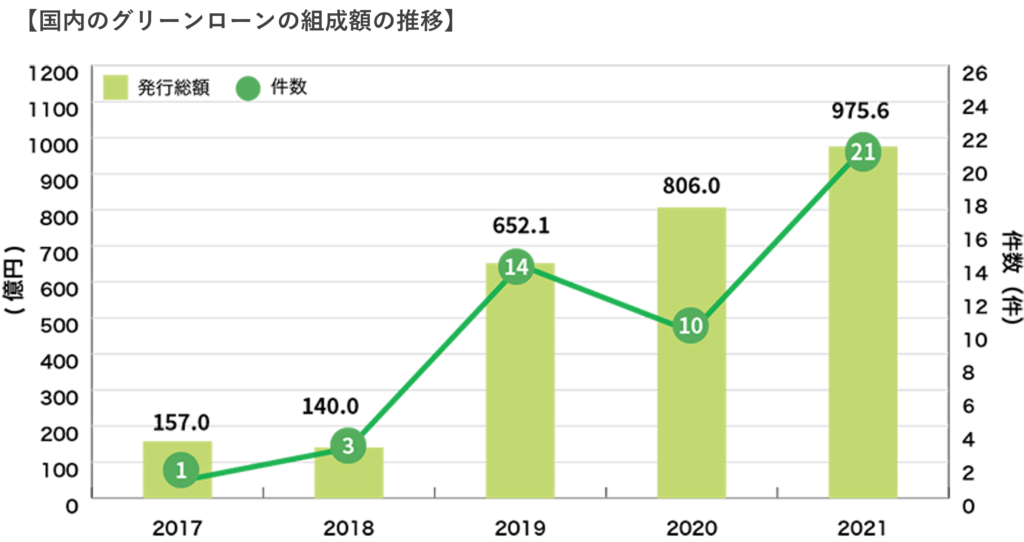

② グリーンローンの発行総額の推移(国内)

グリーンローンの組成額も一貫して増加傾向にあります(2021年は9月24日現在の発行残高)。

③ グリーンローンの事例 (国内)

環境省ホームページの「国内におけるグリーンローン組成リスト」で、これまでの組成事例を検索できます。

ぜひ、自社で使えそうな類似の事例がないか検索してみましょう。

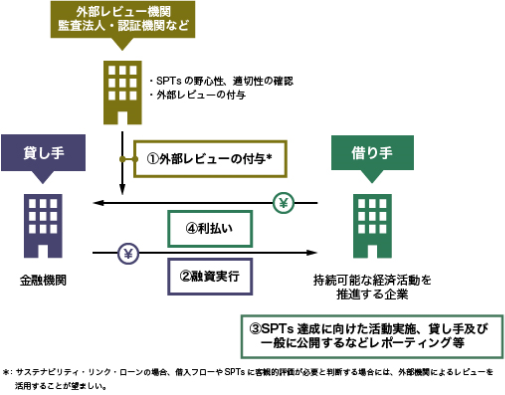

(5) サステナビリティ・リンク・ローンとは

① サステナビリティ・リンク・ローンの定義

「サステナビリティ・リンク・ローン」とは、借り手が野心的なサステナビリティ・パフォーマンス・ターゲット(SPTs)を達成することを奨励するローンのことです。

具体的には、①借り手の包括的な社会的責任に係る戦略で掲げられたサステナビリティ目標とSPTsとの関係が整理され、②適切なSPTsを事前に設定してサステナビリティの改善度合を測定し、③それらに関する融資後のレポーティングを通じ透明性が確保されたローンです。

すなわち、一般的には金融機関と協議の上で目標を設定し、設定した目標達成度合いに応じて金利等貸出条件が変動する融資です。

企業にとって、目標の達成度合いに応じて金利等が変わることでインセンティブが働き、サスティナビリティ(主に脱炭素)経営の高度化・加速化が期待できます。

また、使途が特定されていない融資というメリットもあります。

一方で、外部レビュー機関(監査法人、認証機関など)の関与が推奨されており、認証機関への報酬も考慮に入れておく必要があります。

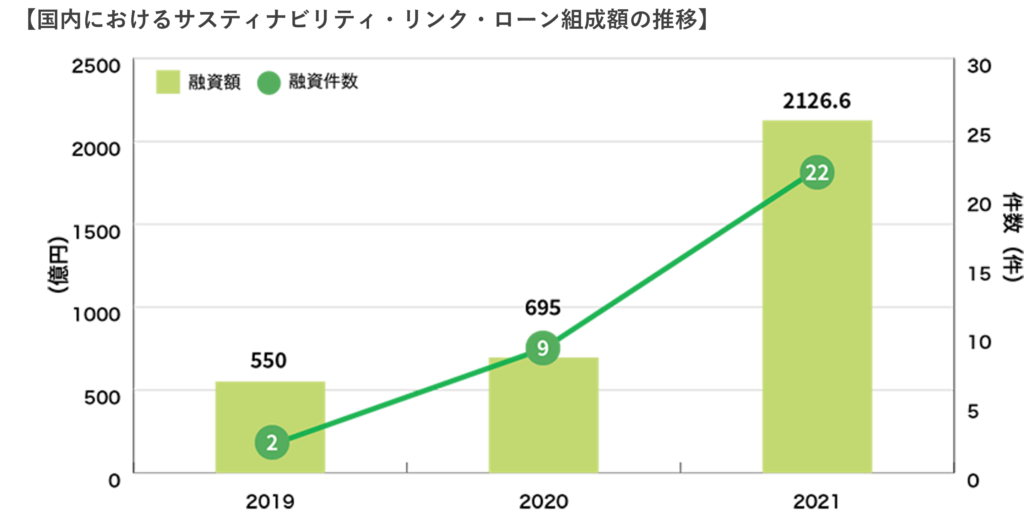

② サステナビリティ・リンク・ローンの組成総額の推移(国内)

サスティナビリティ・リンク・ローンの組成額も一貫して増加傾向にあります(2021年は9月24日現在の発行残高)。

③ サステナビリティ・リンク・ローンの組成主体の例

環境省ホームページで、代表例としてヒューリック株式会社の「再生可能エネルギーの利用及び耐火木造建築に関する取組み」が紹介されています。

サスティナビリティ・リンク・ローンを組成している金融機関の例は、以下の通りです。

| ≪組成主体の例≫ サステナビリティ・リンク・ローン | ・ 三菱UFJ銀行 ・ 三井住友銀行 ・ みずほ銀行 ・ りそな銀行・埼玉りそな銀行 ・ 農林中央金庫 ・ 日本政策金融公庫 ・ 千葉銀行 ・ 横浜銀行 ・ 武蔵野銀行 ・ 第四北越銀行 ・ 滋賀銀行 ・ 京都銀行 ・ 中国銀行 ・ 西日本シティ銀行 |

環境省ホームページの「国内におけるサステナビリティ・リンク・ローン組成リスト」で、これまでの組成事例を検索できます。

ぜひ、自社で使えそうな類似の事例がないか検索してみましょう。

(6) ポジティブ・インパクト・ファイナンスとは

① ポジティブ・インパクト・ファイナンスの定義

「ポジティブ・インパクト・ファイナンス」とは、国連環境計画・金融イニシアティブ(UNEP FI)が策定したポジティブ・インパクト金融原則および同実施ガイドラインに基づき、企業活動が環境・社会・経済に及ぼすインパクト(ポジティブな影響とネガティブな影響)を包括的に分析・評価し、ポジティブな影響を与える活動を継続的に支援することを目的とした融資のことです。

すなわち、SDGs/脱炭素達成への貢献度を分析・評価し、それに応じて金利等貸出条件を決定する資金使途を特定しない融資のことです。

SDGs達成への貢献度合いを評価指標とし、開示情報に基づきモニタリング(1年に1回程度)を行うことが最大の特徴です。

こちらも、第三者からのモニタリング等により、サスティナビリティ(主に脱炭素)経営の高度化・加速化が期待できます。

② ポジティブ・インパクト・ファイナンスの組成主体の例

ポジティブ・インパクト・ファイナンスを組成している金融機関の例は、以下の通りです。

| ≪組成主体の例≫ ポジティブ・インパクト・ファイナンス | ・ 三菱UFJ銀行 ・ 三井住友銀行 ・ 三井住友信託銀行 ・ みずほ銀行 ・ 静岡銀行 ・ 滋賀銀行 |

(7) その他のSDGs/ESG金融 ~日本銀行より~

日本銀行のホームページで公表されているサステナブルファイナンスに係る金融機関の具体的な取り組みは、以下ようなものがあります。

既にご紹介した「グリーンボンド」「ポジティブ・インパクト・ファイナンス」「サステナビリティ・リンク・ローン」のほかにも、環境格付けにより金利を優遇する社債である「環境格付私募債」や金利の一部を借入企業等が指定する教育機関・医療機関・環境保全団体に寄付する「寄付型私募債」「寄付型融資」なども増えてきています。

金利優遇など有利な制度はないか、社会貢献に有効に活かせる手段はないか、ぜひ一度金融機関に確認してください。

4. 活発化する地域金融機関のSDGs/脱炭素対応

融資以外の地域金融機関の取り組みをみていきましょう。

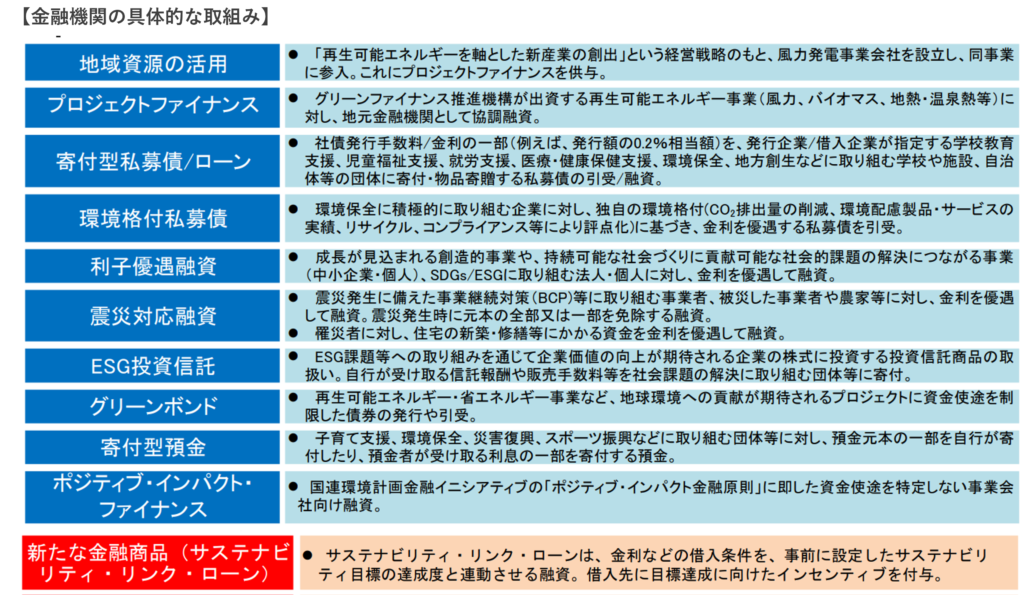

(1) 金融機関自身のSDGs宣言 ~滋賀銀行によるSDGs宣言~

地域金融機関の多くは上場企業であり、ESG投資を重視する株主の期待に応える必要があります。

すなわち、金融機関は投融資先のSDGs・脱炭素の取り組みを評価するだけでなく、金融機関自身もSDGs/脱炭素の推進状況を評価される立場にあります。

そのような意味でも、SDGs宣言を行う金融機関が増えています。

例えば、第2回「ジャパンSDGsアワード(特別賞)」を受賞した滋賀銀行は2017年11月に地方銀行で初めて「SDGs宣言」をしています。

滋賀と言えば、近江商人の『三方よし』の発祥の地です。

滋賀銀行は、近江商人の「三方よし」の精神を引き継いだ「行是(自分にきびしく、人には親切、社会につくす)」、「CSR憲章(経営理念)」に基づき、持続可能な社会の実現を目指してCSR経営に取り組んできましたが、さらに深化させるためにこのような宣言しています。

滋賀銀行は、「サステナビリティ方針」「環境方針、生物多様性保全方針」のもと、ポジティブ・インパクト・ファイナンスやサスティナビリティ・リンク・ローンの組成など、投融資先(地域)のSDGs/脱炭素の推進の一役を担う地域金融機関のリーダー的存在です。

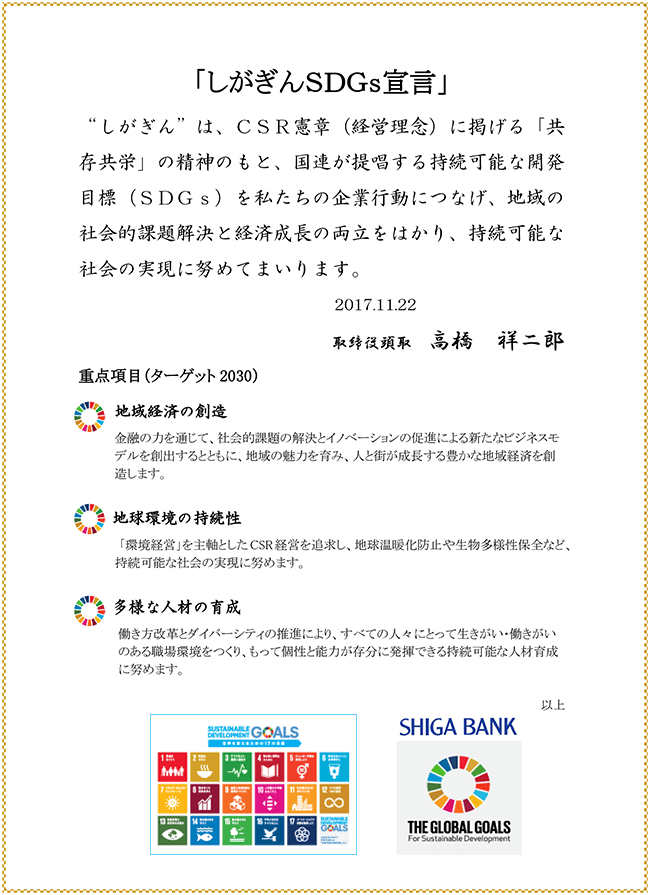

(2) SDGs推進室の設置

多くの地域金融機関がSDGs/脱炭素も対象としたサスティナビリティ推進体制を設けています。

例えば、肥後銀行や鹿児島銀行を傘下に抱える九州フィナンシャルグループでは、投融資に対する指針や環境方針などを定義した「サステナビリティ関連方針/指針」を策定し、「サステナビリティ統括室」を「グループ経営執行会議」の傘下に設け、サステナビリティの取り組みの強化を図っています。

参考までに、都市銀行のひとつのMUFGでは以下のようなサスティナビリティ体制を構築しています。

(3) SDGs経営支援サービス

また、金融機関は投融資の面だけでなく、地域の企業の経営面からもSDGs/脱炭素を推進しようというサービスを展開し始めています。

例えば、福井銀行では、「ふくぎんSDGs経営支援サービス」として以下のようなSDGs経営支援サービスを提供しています。

- 『SDGs診断』の実施

- 診断結果のフィードバック

- PR活動支援

- 社内セミナーの実施(オプション)

金融機関も生き残りに必死です。融資の利息だけでは食べていけません。

このような経営支援サービスは今後もどんどん強化されるでしょう。

5. サステナブルファイナンスが活発化している理由

では、なぜ金融機関がここまでサステナブルファイナンスに積極的なのか、その理由を見ていきましょう。

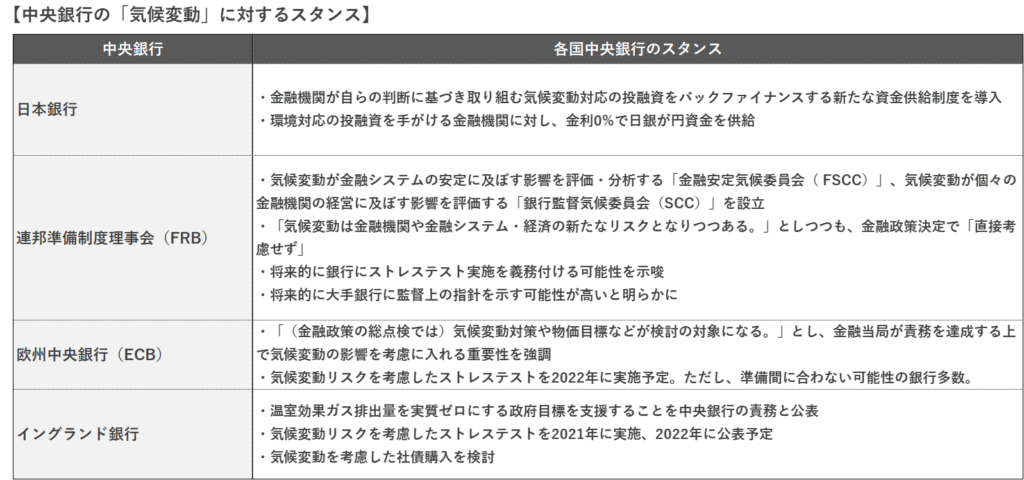

(1) 主要中央銀行の「気候変動」に対するスタンス ~日本銀行の取り組みとは~

① 世界の動向

市場中立性が重要な中央銀行も、気候変動に関わる問題は中長期的に経済・物価・金融情勢にきわめて大きな影響を及ぼしうる事象であることを鑑み、金融機関へのバックファイナンスや金融機関へのストレステストなど気候変動を考慮した対応を進めています。

主要な中央銀行の「気候変動」に対するスタンスは、以下の通りです。

海外では、FRB(米国)は、2021年6月には、気候変動リスクは懸念するものの金融政策決定では「直接考慮せず」としつつも、2021年7月には、気候変動の影響への脆弱性を判断するため将来的に銀行に気候リスクを考慮したストレステスト(以下、ストレステストという。)の実施を義務付ける可能性を示唆しています。

欧州中央銀行(ECB)も、金融政策に気候変動対策も加味することを示唆しており、大手金融機関に対して2022年にストレステストを予定していますが、準備が間に合わない金融機関が続出する可能性が高いです。

また、イングランド銀行も、気候変動対策への支援は中央銀行としての責務と表明しており、金融機関などに対するストレステストを既にスタートさせており、2022年5月にはその結果が公表される見込みです。

このように、世界の中央銀行も、「気候変動」を金融政策に影響を与える重要事項として取り組みを強化しています。

では、日本ではどうでしょうか?

① 日本銀行の「気候変動」に対するスタンス ~金利0%でのバックファイナンス~

日本銀行は、2021年7月16日、「気候変動に関する日本銀行の取り組み方針について」において、中央銀行としての市場中立性にも念頭に置きながら、下記の通り、金融機関の気候変動対応の投融資を促す新制度を示しました。

- 気候変動問題は、中長期的に、経済・物価・金融情勢にきわめて大きな影響を及ぼしうる。

- ~中略~

- 日本銀行は、気候変動対応に資するための取り組みについて一定の開示を行っている金融機関を対象に、そうした取り組みの一環として実施する投融資をバックファイナンスする新たな資金供給制度を導入することとし、年内を目途に実施する。

具体的には、2021年9月22日に「気候変動対応を支援するための資金供給オペレーション基本要領」を策定し、環境対応の投融資を手がける金融機関に対し、金利0%で日銀が円資金を供給します。

また、貸付期間は原則1年間ですが、回数制限なしで借り換え可能にして実質的に長期資金を供給する仕組みです。

(2) 政府がSDGs/脱炭素を推し進める背景

① 日本政府がSDGsを推し進める背景

首相官邸の「持続可能な開発目標(SDGs)推進本部」における下記の「SDGsアクションプラン2021」では、政府がSDGsを推し進める背景が書かれています。

- SDGsの文脈においても、革新的なイノベーションを活用し、規制改革などの政策を総動員することで、効率的・効果的に目標を達成することができる。SDGsが達成された、しなやかで強靭な、経済と環境の好循環のあるウィズ・コロナ、ポスト・コロナの時代を実現するには、社会全体の行動変容が必要であり、あらゆる関係者が一体となって取り組んでいく必要がある。

- 世界が今、大きな変化に直面する中で、日本は新たな時代を見据え、未来を先取りする社会変革に取り組まなければならず、政府・企業・個人等それぞれの立場で変革への取組を始めることが不可欠である。これが国内のみならず国際社会の変革を支え、リードすることにもつながる。

すなわち、政府は、日本及び世界が望ましい未来を実現するためには、”社会全体が一丸となった行動変容”が不可欠であり、SDGsは”社会全体の行動変容のための切り札”と捉えています。

そのため、政府は、予算・税制・金融・規制改革・国際連携などあらゆるものを総動員してSDGsを押し進めているのです。

また、金融庁も「金融行政とSDGs」の中で、”SDGsは、企業・経済の持続的成長と安定的な資産形成等による国民の厚生の増大を目指すという金融行政の目標にも合致するものであり、金融庁としてもその推進に積極的に取り組む”としており、SDGsの動向に外部不経済がある場合には金融庁として何らかの対応をすることを表明しています。

② 日本政府が脱炭素(カーボンニュートラル)を推し進める背景 ~グリーン成長戦略~

なぜ政府はカーボンニュートラルを推し進めているのでしょうか。

それは、国際社会の中で決めたルールを守る責務もありますが、カーボンニュートラルによる変革が、”経済成長のために不可欠なカギ”、すなわち、”イノベーション創出を促すドライバー”と政府が捉えているためです。

2020年10年26日に、菅総理大臣が2050年にカーボンニュートラルや脱炭素社会の実現を目指すことを宣言し、経済産業省が中心となって「2050年カーボンニュートラルに伴うグリーン成長戦略」を策定しています。

「2050年カーボンニュートラルに伴うグリーン成長戦略」 で、下記のように政府が全力でカーボンニュートラルに取り組む背景が書かれています。

- 温暖化への対応を、経済成長の制約やコストとする時代は終わり、国際的にも、成長の機会ととらえる時代に突入したのである。従来の発想を転換し、積極的に対策を行うことが、産業構造や社会経済の変革をもたらし、次なる大きな成長につながっていく。こうした「経済と環境の好循環」を作っていく産業政策が、グリーン成長戦略である。

- 産業界には、これまでのビジネスモデルや戦略を根本的に変えていく必要がある企業が数多く存在する。他方、新しい時代をリードしていくチャンスでもある。大胆な投資をし、イノベーションを起こすといった民間企業の前向きな挑戦を、全力で応援するのが、政府の役割である。

すなわち、過去は気候変動対策は経済成長への足かせと考えられてきましたが、政府は、気候変動対策は”成長の機会”と捉え、「グリーン成長戦略」を打ち出しています。

そのような国の動きに連動し、大胆な改革を行うチャレンジングな会社を後押しするため、政府は、予算・税制・金融・規制改革&標準化・国際連携などあらゆるものを総動員してカーボンニュートラルを押し進めているのです。

-1-1024x618.png)

③ グリーンファイナンスに係る金融庁の動向

2020年12月に、金融庁は主要3行に対して今後30年を見据えた財務分析と対策を求め日銀も金融機関の経営への影響を点検することを表明しました。

具体的には、NGFS(気候変動リスク等に係る金融当局ネットワーク)が作成した予測シナリオを用いて分析するよう促しています。

また、「2050年カーボンニュートラルに伴うグリーン成長戦略」の中において、ファイナンスの重要性が述べられています。

- パリ協定実現には、世界で最大 8,000 兆円必要との試算(国際エネルギー機関(IEA))もあり、再生可能エネルギー等(グリーン)に加えて、省エネ等の着実な低炭素化の取組等の脱炭素への移行(トランジション)、脱炭素化に向けた革新的技術(イノベーション)へのファイナンスが必要である。

金融庁としても、「グリーンファイナンス」「トランジションファイナンス」「イノベーションファイナンス」などその枠組みや原則を策定するとともに、量的な拡充を後押しすることを宣言しています。

(3) ここにきて金融機関がサステナブルファイナンスに一気に舵を取ってきているワケ

融資先にSDGsの認識・対応を働きかけ対話等を通じて企業価値向上を促すことが、金融機関自身のビジネス機会やリスク管理対応にも結び付ける。

これが、金融機関がサステナブルファイナンスを推進する第一義的な意義です。

では、これだけでしょうか?

ここにきて金融機関が一気にサステナブルファイナンスを強化している背景を見ていきましょう。

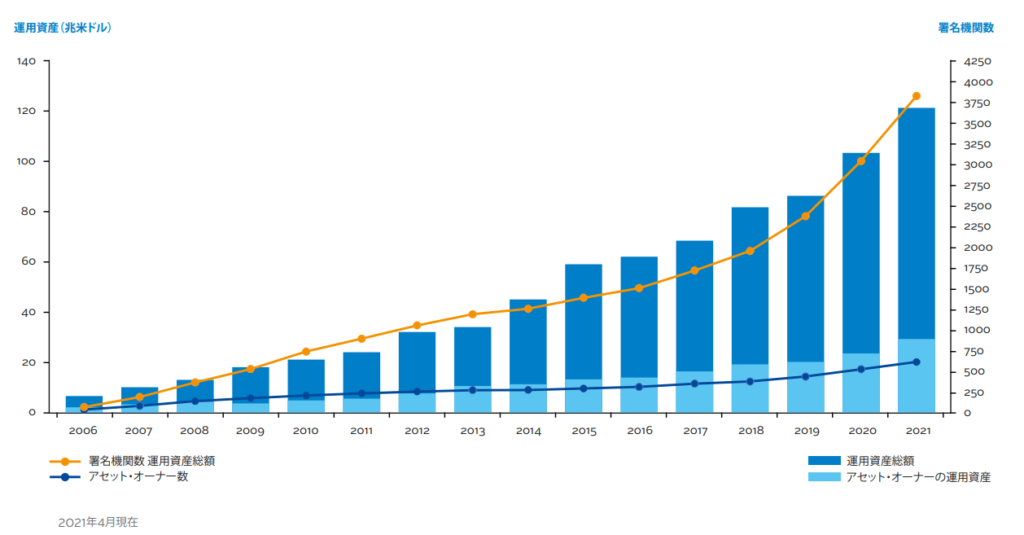

① 上場企業としての投資家のESG思考への対応

世界の多くの機関投資家は、PRI(責任投資原則(※1))に署名しており、ESG投資(※2)を積極的に行っています。

(※1)責任投資原則(PRI):国際連合が2006年に公表し、加盟する機関投資家等が投資ポートフォリオの基本課題への取り組みについて署名した一連の投資原則である。PRIは世界経済で大きな役割を果たす投資家等が、投資を通じて環境問題(Environment)や社会問題(Social)、企業統治(Governance)について責任を全うする際に必要な6つの原則を明示している。

(※2)ESG投資:Environment(環境)、Social(社会)、Governance(ガバナンス=企業統治)の3つの観点から企業の将来性や持続性などを分析・評価した上で、投資先(企業等)を選別する方法のこと

2021年4月時点で、PRI署名機関数3,826、PRI署名アセットオーナー数521で、PRI資産運用残高合計は121兆ドルに達しています。

PRIに署名した機関投資家だけでなく、個人投資家などにもESG投資が浸透してきており、最近は環境NPO・NGOなどが彼らの主張を表明する手段として株主になり、株主提案を行うケースが続出してきています。

したがって、決算情報などの財務情報だけでなく、環境・社会課題への取り組みのような非財務情報に対しても適切に対応・開示していかないと、株主満足度が下がり株価低下につながる可能性すらあります。

② 無視できない気候変動に関心の高い株主への対応

また、環境NPOを中心とした株主は、金融機関に対して”ESGに反する相手先には投融資するな”とプレシャーをかけています。

以下は、直近1年間での気候変動関係の株主提案事例(金融機関のみ)です。

-1-1024x348.png)

金融機関の投融資先は、製造業でいうサプライチェーンの一部( 「SBT」におけるScope3相当)であり、投融資先の脱炭素に対しても金融機関は間接的な責任があると捉えられています。

-1024x497.png)

金融機関もそれを認識し脱炭素促進を強化していますが、株主からの要請はそれを超えています。

例えば、2020年度のみずほFGの株主総会では、気候ネットワーク(環境NPO)がパリ協定の目標に整合した投融資計画を開示するよう求める株主総会がありました。

株主提案は否決されましたが、34%もの株主がこの提案に賛同し、議決権行使助言会社大手のGlass LewisとISSの2社(2社で同業界100%)がこの提案への賛成を推奨しました。

上記の提案はいずれも少数株主によるものだという点が留意が必要です。

企業が大株主だけを気にしているだけで大丈夫な時代は終わったのです。

このほか、少数株主の共同提案や「ゼロカーボンシティ」を表明した自治体などの株主提案もあります。

自社の株主構成とその要望を確認し、同業他社での株主要請も分析しながら先手先手の対応が必要な時代になりました。

日本の金融機関ではまだこの2社だけですが、2022年度の株主総会ではそれ以外の金融機関でも起こり得るでしょう。

関連コラム「揺れる株主総会 待ったなしの脱炭素対応」で詳細を記載していますので、そちらもご覧ください。

≪参考≫

「SBT」とは、「Science Based Targets」の略称のことでは、パリ協定(世界の気温上昇を産業革命前より2℃を十分に下回る水準(Well Below 2℃)に抑え、また1.5℃に抑えることを目指すもの)が求める水準と整合した、5年~15年先を目標年として企業が設定する、温室効果ガス排出削減目標のことです。

認定企業は、環境省ホームページで確認できます。

排出量削減のターゲットの範囲として、Scope1~3があり、最近はサプライチェーン全体を含めたScope3の目標を設定する企業が増えてきています。

Scope3の目標を設定している企業名とその目標は、環境省ホームページの「SBT参加企業」の「SBT認定取得済み⽇本企業の取組」をご覧ください。

このように、株主からの投融資先に対する圧力が金融機関のサステナブルファイナンス強化につながっています。

③ 他の金融機関との差別化と生き残りをかけた競争

地域金融機関がサステナブルファイナンスを強化している背景には、環境・社会課題の解決への意識の高まりだけでなく、他にも切実な理由があります。

日経新聞オンラインによると、地方銀行の約4割(2018年度)が本業利益が赤字であったとあります。

この現状を踏まえ、金融機関は、貸出事業以外の事業を強化したり、店舗統合を進めたり、西日本シティ銀行や京都銀行などの地方銀行13行のようにシステムの共同開発を進めるなど、事業の立て直しを図っています。

その中で、他の金融機関との差別化を図り、また、社会貢献的な優良顧客の獲得のための手段として、サステナブルファイナンスの強化は不可欠なのです。

ただ、サステナブルファイナンスは来年(2022年)には相当程度浸透するため、差別化手段としての効果は薄くなっていくでしょう。

6. そもそもSDGsとは

(1) SDGsとは

SDGsとは、「Sustainable Development Goals(持続可能な開発目標)」の略称であり、2015年9月に国連で開かれたサミットの中で世界の国連全加盟国によって採択された国際社会共通の目標です。

このサミットでは、2015年から2030年までの長期的な開発の指針として、「持続可能な開発のための2030アジェンダ」が採択されました。

この文書の中核を成す「持続可能な開発目標」をSDGsと呼んでいます。

知っておきたいSDGsの主な特徴は、以下の通りです。

- 国連加盟国全193ヵ国が合意した目標

- 発展途上国だけでなく、先進国も含めたすべての国に行動を求める世界全体の共通目標

- すなわち、世界の共通言語であり、地域・世代を超えて対話できるコミュニケーション・ツール

- 目標年(2030年)・具体的な数値も示した目標(17の目標と169のターゲット)がある

- 目標達成に法的義務はなく、取り組むか否か・その程度は各主体の判断に委ねられている

- 国・自治体だけではなく、企業・その他の団体・個人のあらゆる主体が取り組むことが期待される

- 「経済」、「社会」、「環境」の3つに関わる目標があり、同時両立による同時達成を目指す

- 企業には、慈善活動・ボランティアだけでなく、本業の中で取り組むことが期待される

(2) SDGsの「17の目標」と「169のターゲット」とは

SDGsは「17の目標」と17の目標をより具体化した「169のターゲット」で構成されています。

7. そもそも脱炭素(カーボンニュートラル)とは

(1) 脱炭素(カーボンニュートラル)とは

カーボンニュートラルとは、”二酸化炭素をはじめとする温室効果ガスの「排出量」から、森林などによる「吸収量」を差し引いて、合計を実質的にゼロにすること”です。

-1024x407.png)

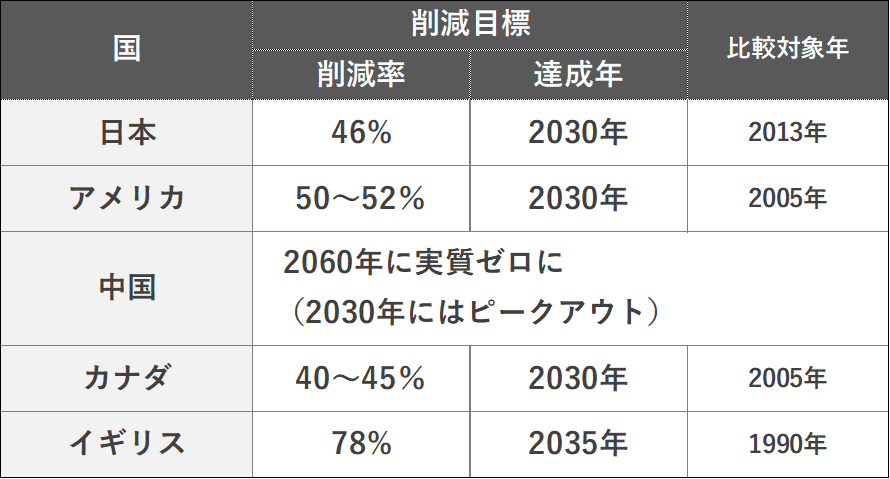

なお、2021年4月22日~23日に行われた気候変動サミットなどで各国が掲げた削減目標の一例は、以下の通りです。

日本も2030年までにCo2排出量を46%削減(2013年度比)するという非常に高い目標を掲げており、目標を達成するためには、国・自治体だけでなく、特に産業界の行動変容がカギとなります。

-1024x722.png)

(2) 政府がカーボンニュートラルを推し進める背景

では、なぜ政府はカーボンニュートラルを推し進めるために、税金を優遇し補助金を設けているのでしょうか。

それは、国際社会の中で決めたルールを守る責務もありますが、カーボンニュートラルによる変革が、”経済成長のために不可欠なカギ”、すなわち、”イノベーション創出を促すドライバー”と政府が捉えているためです。

2020年10年26日に、菅総理大臣が2050年にカーボンニュートラルや脱炭素社会の実現を目指すことを宣言し、経済産業省が中心となって「2050年カーボンニュートラルに伴うグリーン成長戦略」を策定しています。

「2050年カーボンニュートラルに伴うグリーン成長戦略」 で、下記のように政府が全力でカーボンニュートラルに取り組む背景が書かれています。

- 温暖化への対応を、経済成長の制約やコストとする時代は終わり、国際的にも、成長の機会ととらえる時代に突入したのである。従来の発想を転換し、積極的に対策を行うことが、産業構造や社会経済の変革をもたらし、次なる大きな成長につながっていく。こうした「経済と環境の好循環」を作っていく産業政策が、グリーン成長戦略である。

- 産業界には、これまでのビジネスモデルや戦略を根本的に変えていく必要がある企業が数多く存在する。他方、新しい時代をリードしていくチャンスでもある。大胆な投資をし、イノベーションを起こすといった民間企業の前向きな挑戦を、全力で応援するのが、政府の役割である。

すなわち、過去は気候変動対策は経済成長への足かせと考えられてきましたが、政府は、気候変動対策は”成長の機会”と捉え、「グリーン成長戦略」を打ち出しています。

そのような国の動きに連動し、大胆な改革を行うチャレンジングな会社を後押しするため、政府は、予算・税制・金融・規制改革&標準化・国際連携などあらゆるものを総動員してカーボンニュートラルを押し進めているのです。

-1-1024x618.png)

(3) グリーン成長戦略とは ~14つの重要分野~

「グリーン成長戦略」では、2050年カーボンニュートラルの実現に向けて、今後、産業として成長が期待され、なおかつ温室効果ガスの排出を削減する観点からも取り組みが不可欠と考えられる分野として、14の重要分野を設定しています。

| エネルギー関連産業 | ①洋上風力、②燃料アンモニア、③水素、④原子力 |

| 輸送・製造関連産業 | ⑤自動車・蓄電池、⑥半導体・情報通信、⑦船舶、⑧物流・人流・土木インフラ、⑨食料・農林水産業、⑩航空機、⑪カーボンリサイクル |

| 家庭・オフィス関連産業 | ⑫住宅・建築物/次世代型太陽光、⑬資源循環、⑭ライフスタイル |

14分野は幅広く、成長のフェーズもそれぞれの分野で異なります。

そのため、政府は、分野ごとに2050年までの「工程表」も合わせてつくり、省庁横断で対応しています。

基本的には、政府は、この14分野に集中的に規制改革に加えて予算・税制の強化を図っています。

すなわち、自社の事業が14分野に関連する場合、補助金など様々な国からのサポートを受けられる可能性が高いです。

14分野に関連する場合、脱炭素推進のために活用できるプランがないか、関連省庁・自治体などのHPの閲覧などにより情報収集していきましょう。

-1024x723.png)

いかがでしたか?

当社は、公認会計士・CSRスペシャリストなどの専門家集団と大学教授などの学術研究者陣との協働による産学連携により、SDGsの研修・浸透、SDGs経営への移行を支援しています。

15分間無料相談などもしていますので、SDGsに関してお困りごとがあればお気軽にお問い合わせください。

無料相談・お問い合わせ

SDGs・脱炭素経営への移行など

当社へお気軽にご相談ください。

分科会への参加お申込み受付中

当社は、内閣府の設置した「地方創生SDGs官民連携プラットフォーム」において2つの分科会を主催・運営しており、随時参加者を募集しております。

分科会にご参加いただくには、「地方創生SDGs官民連携プラットフォーム」への会員登録も必要です。

ご興味のある方は、一度弊社にお問い合わせください。

分科会について詳細はこちら

(免責事項)

掲載する情報の正確さには細心の注意を払っておりますが、その内容について何ら保証し責任を負うものではありません。

本コラムは、一般的な情報を掲載するのみであり、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。

本コラムの作成後に、関連する制度その他の適用の前提が変動する可能性もあります。

個別事案への適用には、本コラムの記載のみに依拠して意思決定されることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。

≪SDGs×融資 ニュース≫

・ 西シ銀、環境配慮型ローン初融資 目標達成度合いで金利変動(2021年10月6日)

引用元 : 西日本新聞オンライン

・ SDGs取り組みでローン金利を割り引き 千葉銀行(2021年10月6日)

引用元 : 日本経済新聞オンライン

・ 小林製作所などとSDGs融資契約 静岡銀行(2021年10月6日)

引用元 : みんなの静岡銀行

・ NTT、環境債3000億円発行 世界最大規模、脱炭素加速へ(2021年10月5日)

引用元 : 時事通信

・ りそな、簡易型のESG目標融資 達成で手数料優遇(2021年9月30日)

引用元 : 日本経済新聞オンライン

・ 武蔵野銀行、SDGs推進の金融商品発売(2021年9月30日)

引用元 : 日本経済新聞オンライン

・ 滋賀銀、自治体初のグリーンローン 守山市に28億(2021年9月30日)

引用元 : 日本経済新聞オンライン

・ 東急不HD、三井住友信託 長期ビジョンの指標でファイナンス契約(2021年9月29日)

引用元 : 住宅新報web

・ 横浜銀行、SDGs推進融資を強化(2021年9月28日)

引用元 : 日本経済新聞オンライン

・ 京都銀行がグリーンローン、フロンガス対象は国内初(2021年9月28日)

引用元 : 日本経済新聞オンライン

・ 滋賀銀行、単独でPIF5億円実行 西日本の地銀初(2021年9月28日)

引用元 : 時事通信

・ 滋賀銀がSDGs融資、希少疾患薬開発の大原薬品工業に(2021年9月28日)

引用元 : 日本経済新聞オンライン

・ 七十七銀、SDGsで金利優遇 中小の取り組み支援へ(2021年9月25日)

引用元 : 河北新報オンラインニュース

・ 【独自】地方銀13行で共通システム開発へ…コスト減目指し、昨秋には「勉強会」発足(2021年9月25日)

引用元 : 河北新報オンラインニュース

・ 七十七銀行、SDGs対応で金利優遇 診断サービス開始(2021年9月22日)

引用元 : 日本経済新聞オンライン

・ 道銀が「サステナブル融資」発売(2021年9月17日)

引用元 : 日本経済新聞オンライン

・ 埼玉りそな銀行、融資でESG推進 中小企業を後押し(2021年9月17日)

引用元 : 日本経済新聞オンライン

・ 北海道銀と北陸銀、SDGsやESG推進へ新融資商品(2021年9月16日)

引用元 : 日本経済新聞オンライン

・ ECBの気候変動ストレステスト、準備間に合わないと銀行が警告(2021年9月6日)

引用元 : Bloomberg

・ 欧州投資銀行、「気候・環境諮問委員会」設置 ラガルド氏も参加(2021年9月2日)

引用元 : NHKオンライン

・ 第四北越銀、SDGs推進の融資・私募債(2021年8月27日)

引用元 : 日本経済新聞オンライン

・ SDGsを融資で応援…西日本シティ銀行、金利を優遇(2021年8月21日)

引用元 : 読売新聞オンライン

・ 中小の脱炭素 地銀が先導(2021年7月30日)

引用元 : 日本経済新聞オンライン

・ 滋賀銀行の環境対応型融資10件に、総額118億円(2021年7月30日)

引用元 : 日本経済新聞オンライン

・ 農林中金、初のグリーンローン 荷役台レンタルに(2021年7月29日)

引用元 : 日本経済新聞オンライン

・ 日銀 黒田総裁 気候変動問題で銀行支援「まず重要な施策から」(2021年7月27日)

引用元 : NHKオンライン

・ ふくおかFG、九大のコロナワクチン開発に寄付 私募債で(2021年7月20日)

引用元 : 日本経済新聞オンライン

・ 日銀、脱炭素融資で新制度 マイナス金利の負担軽減(2021年7月16日)

引用元 : 日本経済新聞オンライン

・ パウエル議長、気候変動リスクで銀行にテスト義務付けの可能性(2021年7月16日)

引用元 : Bloomberg

・ 静銀、中小のSDGs推進(2021年6月29日)

引用元 : 日本経済新聞オンライン

・ 埼玉りそな銀行、SDGs私募債取り扱い開始(2021年6月10日)

引用元 : 日本経済新聞オンライン

・ 気候変動でストレステスト 英中央銀行が3シナリオで(2021年6月8日)

引用元 : 朝日新聞デジタル

・ 気候変動、金融政策決定で「直接考慮せず」 影響は懸念=FRB議長(2021年6月5日)

引用元 : ロイター

・ 脱炭素、3メガ銀苦渋 みずほ「石炭火力融資行わない」明記 「まだ不十分」投資家圧力(2021年5月20日)

引用元 : 毎日新聞

・ 英中銀、社債購入で気候変動を考慮 計画案を公表(2021年5月22日)

引用元 : 日本経済新聞オンライン

・ 石炭火力融資「40年度に残高ゼロ」 みずほが目標前倒し(2021年5月13日)

引用元 : 日本経済新聞オンライン

・ 三菱UFJ、石炭火力の投融資厳格化(2021年4月27日)

引用元 : 日本経済新聞オンライン

・ 三菱UFJ、既存設備にも原則停止へ 石炭火力向け投融資(2021年4月26日)

引用元 : 日本経済新聞オンライン

・ 環境素材のTBM、グリーンローンで24億円調達(2021年4月4日)

引用元 : 日本経済新聞オンライン

・ 道銀SDGs私募債4000万円 とかち製菓(2021年4月2日)

引用元 : 十勝毎日新聞電子版

・ 横浜銀行、SDGs融資拡充 環境改善など(2021年3月30日)

引用元 : 日本経済新聞オンライン

・ SCREEN、目標達成で優遇金利 関西でESG調達相次ぐ(2021年3月16日)

引用元 : 日本経済新聞オンライン

・ 英HSBC、化石燃料事業への融資姿勢を厳格化 株主の要請受け(2021年3月11日)

引用元 : ロイター通信

・ 三井住友銀行が「環境預金」 2000億円、CO2削減に融資(2021年3月7日)

引用元 : 日本経済新聞オンライン

・ 静岡銀、SDGs貢献に融資 中小企業向けで国内初(2021年2月2日)

引用元 : 共同通信

・ 気候変動リスク、銀行に分析促す 金融庁・日銀(2020年12月2日)

引用元 : 日本経済新聞オンライン

・ SDGs目標達成で金利引き下げ 滋賀銀行が地銀初の融資制度(2020年9月30日)

引用元 : SankeiBiz

・ 英大手銀に低炭素化の圧力 投融資の目標相次ぐ(2020年1月30日)

引用元 : 日本経済新聞オンライン

・ 英スタンダードチャータード、石炭依存企業への融資縮小(2019年12月18日)

引用元 : 日本経済新聞オンライン

・ 地銀の4割が本業赤字に、18年度(2019年8月28日)

引用元 : 日本経済新聞オンライン

・ 滋賀銀、SDGsアワード受賞 金融機関で初 融資商品や支援イベント企画(2018年12月25日)

引用元 : SankeiBiz